フリーランスエンジニアの経費率や経費割合に悩んでいますか?

この記事では経費計上の基本を解説しています。

基礎知識を身につけて収支管理や確定申告に困らず、お金の管理を進めましょう。

そもそもフリーランスエンジニアの経費とは?

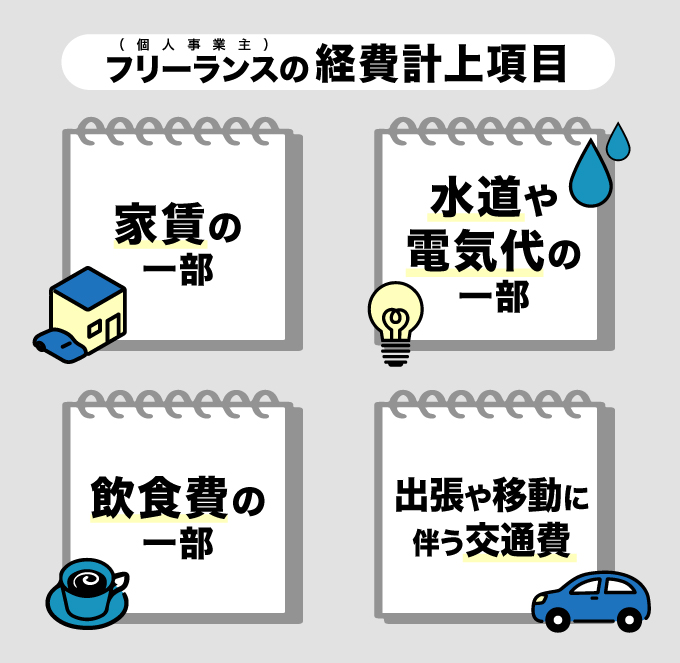

フリーランスエンジニアが経費で計上できるものは以下の通りです。

フリーランスエンジニアの経費率

フリーランスエンジニアの経費率について、以下2点を解説します。

- フリーランスエンジニアの経費率は約50%

- 個人事業主の経費率の目安は約6割

フリーランスエンジニアの経費率は約50%

フリーランスエンジニアの経費率は約50%とされることが多いですが、国税庁や税務署が決めた正確な値ではありません。

業種や売上規模によって変動し、あくまで平均値と捉えるべきです。

経費率は「経費÷収入」で算出できるので、自身の状況に応じた適切な経費率を把握しましょう。

個人事業主の経費率の割合は約6割

個人事業主の経費率の目安は約6割とされており、フリーランスと働き方が似ていますが、「開業届」の提出などの違いがあります。

正確な経費率は決まっておらず、グレーゾーンの費用が雑費として計上される場合もあります。

例えば、プライベートの旅行費用を出張費として申告することなどが挙げられます。

このため、個人事業主は不当に経費を使いすぎると批判されることがあるのです。

[sitecard subtitle=関連記事 url=https://freelance.web-box.co.jp/media/annual-income-of-freelance-engineers/]フリーランスエンジニアの税金の計算

フリーランスエンジニアの経費率に関して、税金の計算や経費が多いと収入が減るのかを解説します。

納税の基礎知識は確定申告前に学び、スムーズな手続きへと繋げましょう。

税金の計算方法

フリーランスエンジニアの税金計算方法について、以下のように表にまとめました。

| 項目 | 計算方法 |

|---|---|

| 所得税 | 課税所得額 × 適用税率 – 控除額 |

| 課税所得額 | 事業収入 – 経費 – 基礎控除(一律38万円) |

まず事業収入から経費と基礎控除を引いて課税所得額を計算します。

その課税所得額に対して適用税率を掛けて得られる金額からさらに控除額を引くことで、最終的な所得税が決まります。

青色申告では青色申告特別控除(最大65万円)が利用可能です。

節税のため収支記録をし、経費額・所得税額の申告を忘れずに行いましょう。

経費が多ければ課税所得額が減る

経費が多ければ課税所得額が減り、手取りが増えます。

課税所得額は売上から経費・控除を引いた額です。

フリーランス・個人事業主は確定申告で自己申告し、納税額が決定します。

正確な納税知識を学び、経費の適切な計上で節税効果を最大化しましょう。

[sitecard subtitle=関連記事 url=https://freelance.web-box.co.jp/media/freelance-engineer-facts/]フリーランスエンジニアの経費上限

フリーランスエンジニア経費の金額について、知っておくべき以下の2つを解説します。

- 経費上限

- 高い経費割合ペナルティがあるか否か

経費上限

フリーランスが経費として計上できるものには上限はありませんが、業務関連のものに限ります。

収入と経費のバランスを保つことが重要で、均衡が極端に崩れると私用経費が疑われる可能性があります。

適切な経費管理でトラブルを避けましょう。

高い経費割合ペナルティがあるか否か

経費の割合が不自然に高い場合、税理士の調査が入る可能性があります。

例えば、月40万円売り上げの事業者が交通費250万円を申告すると、不当な経費利用と見られかねません。

税務署の誤解を招くこともあるため、適切な経費管理に努めましょう。

>> フリーランスエンジニアが法人化するタイミングとメリット

[sitecard subtitle=関連記事 url=https://freelance.web-box.co.jp/media/freelance-incorporation/]フリーランスエンジニアで経費計上できるもの10項目

フリーランスエンジニアが経費計上できる10項目を解説していきます。

ぜひスムーズな経理処理に役立ててください。

- 家賃費

- 水道光熱費

- 消耗品費

- 旅費・交通費

- 事務用品費

- 通信費

- 外注費

- 新聞図書費

- 租税公課

- 広告宣伝費

- 経費の種類を一覧で確認する

-

経費項目 詳細 家賃費 事務所の家賃や敷金・礼金、シェアオフィス費用は、計上可能。ただし、20万円未満が対象。それ以上は資産とみなされ、建物を資産計上し、減価償却で申告する。固定資産税や管理費、火災保険、住宅ローン利息を業務用と按分することが可能。 水道光熱費 水道光熱費は経費計上可能だが、業務用使用分のみ対象。 消耗品費 仕事用パソコンデスクや衛生用品など、使用期間1年未満、購入費用10万円未満のものに限定。 旅費交通費 業務上の旅費(宿泊費等)や交通費(電車・バス・タクシー)。自家用車の業務利用時は、駐車場代・燃料費を業務用に按分。 事務用品費 事務用品は経費として計上可能。使用期間1年未満、購入費用10万円未満のものに限る。 通信費 携帯電話や固定電話の通信費、インターネットのプロバイダ料金、設置工事費、業務で発生する郵送費。 外注費 開発業務の一部を外注に出す際、外注費として経費計上が可能。ただし、「源泉徴収」が必要な業務もあり、源泉徴収が発生すると、外注先から所得税などを徴収し、税務署に納税する必要がある。 新聞図書費 新聞・IT専門書の購入費、会員サイト登録料・有料メルマガ・図書カード。 租税公課 事務所における自動車税や固定資産税など所得税・住民税以外の税金。フリーランスの場合は公的契約書類の提出が求められることがある。 広告宣伝費 作品集サイト費用、名刺、年賀状送付等。経費節約に効果的。

経費計上できるもの①家賃費

事務所の家賃や敷金・礼金、シェアオフィス費用といった経費は、計上可能です。

ただし、20万円未満が対象であり、それ以上は資産とみなされます。

自宅を事務所として利用する場合も、建物を資産計上し、減価償却で申告します。

固定資産税や管理費、火災保険、住宅ローン利息を業務用と按分することが可能です。

経費計上できるもの②水道光熱費

水道光熱費は経費計上可能ですが、業務用使用分のみ対象であることに注意が必要です。

経費計上できるもの③消耗品費

仕事用パソコンデスクや衛生用品は経費計上可能な消耗品費ですが、使用期間1年未満、購入費用10万円未満のものに限定されます。

経費計上できるもの④旅費交通費

業務上の旅費(宿泊費等)や交通費(電車・バス・タクシー)は経費計上可能です。

自家用車の業務利用時は、駐車場代・燃料費を業務用に按分して計上することが重要です。

経費計上できるもの⑤事務用品費

事務用品の仕事には経費として計上できます。

ただし、消耗品費同様、使用期間1年未満かつ10万円未満の購入費でのみ認められます。

経費計上できるもの⑥通信費

携帯電話や固定電話の通信費は必要経費とされ、インターネットのプロバイダ料金、設置工事費、業務で発生する郵送費も同様に計上可能です。

経費計上できるもの⑦外注費

開発業務の一部を外注に出す際、外注費として経費計上が可能です。

ただし、「源泉徴収」が必要な業務もありますので、注意が必要です。

源泉徴収が発生すると、外注先から所得税などを徴収し、税務署に納税する必要があります。

発注前に、対象業務が源泉徴収に該当するかどうかを調査しておくことが重要です。

経費計上できるもの⑧新聞図書費

新聞・IT専門書の購入費は、新聞図書費として経費計上できる他、会員サイト登録料・有料メルマガ・図書カードも対象です。

経費計上できるもの⑨租税公課

事務所における自動車税や固定資産税など所得税・住民税以外の税金は経費計上が可能ですが、フリーランスの場合は公的契約書類の提出が求められることがある点に注意が必要です。

経費計上できるもの⑩広告宣伝費

広告宣伝費は経費計上対象で、フリーランスエンジニアには作品集サイト費用、名刺、年賀状送付が該当します。

経費節約に効果的なので、うまく活用しましょう。

フリーランスエンジニアが経費計上できないもの

フリーランスエンジニアの経費計上できない3つのポイントがあります。

- プライベート費用

- オプション費用

- 所得税や住民税

これらについて、詳しく解説します。

経費計上できないもの①プライベート費用

プライベート費用は経費計上不可です。

例えば、家族旅行や友人との交際費などは、経費認定されません。

経費計上できないもの②オプション料金

人間ドックや婦人科検診のオプション費用は経費計上対象外です。

健康保険料や国民年金も経費計上できませんが、「社会保険料控除」で控除可能です。

経費計上できないもの③所得税や住民税

所得税・住民税は経費計上の対象外ですが、業務用自動車税・事務所の固定資産税は公的書類提出で経費計上可能です。

経費精算はフリーランスエージェントの福利厚生で使える!

経費計算を代行してくれる無料のフリーランスエージェントが存在します。

手間を省くため、まずは登録を検討してみましょう。

無料で使えるフリーランスエージェントは以下のとおりです。

レバテックフリーランス:フリーランスエンジニア向け

・これからフリーランスを目指す人でもOK

・職務経歴書などの事前準備は不要

「レバテックフリーランス」は、5,000社以上の企業から直接案件を保有しており、そのため大手企業の案件があることから、報酬単価が高い案件を多数揃えています。

また報酬単価が高い理由の一つに、仲介業者を一切介さないため、より高単価の案件を直接、あなたに提供できています。

これにより、あなたの専門スキルが真に評価され、報酬に反映されるのです。

レバテックフリーランスでは専任の担当者が案件の紹介から面談の日程調整、単価交渉、参画中のサポートまで全面的に行います。

実際に、利用者の満足度は92.6%と高い評価を得ているのも事実です。

- 運営会社の会社概要

-

項目 内容 社名 レバテック株式会社 代表取締役 岩槻 知秀 代表執行役社長 高橋 悠人 資本金 60,000,000円(資本準備金含む) 事業内容 1. システムエンジニアリング事業

2. IT・Web領域における人材紹介事業認定 有料職業紹介事業許可番号 13-ユ-308734、 労働者派遣事業 派13-308125、 プライバシーマーク認定番号 第10822633 設立 2017年8月1日 株主 レバレジーズ株式会社 (https://leverages.jp/business/it)

ITプロパートナーズ:エンジニア&マーケター&デザイナー向け

・フリーランス全般の案件がある

・エンド直で高単価

「ITプロパートナーズ」は、週2日から働ける案件を豊富に取り扱っています。

またリモートや時間がフレキシブルな案件などのフリーランスが他の案件とも並行しやすく、働きやすい柔軟案件を多く取り揃えています。

さらに会員登録した当日から使えるフリーランス向け報酬即日払いサービスの「ペイトナーファクタリング」と併せて利用することで、請求書をすぐに現金化することができるようになります。

フリーランスエンジニアで経費計上の注意点

経費計上の際、注意点が4つあります。以下の項目を実践し、効果的な経理を行いましょう。

- 何が経費になるかあらかじめ把握する

- 領収書・レシート保管で節税対策

- 収益記録はもれなく行う

- 個人事業主は売上・経費バランスを見極める

何が経費になるかあらかじめ把握する

確定申告前に経費計上対象を把握しましょう。

領収書・レシート保管で節税対策

業務に関する商品やサービスを購入した際は、領収書やレシートを取っておくことが重要です。

これらは経費の証明となり、確定申告に役立ちます。

他にもクレジットカード利用明細、請求書、銀行ATMなどの振込明細書・通帳、出金伝票などが支払い証明になります。

ただし、支払い証明があっても業務に無関係な出費は経費計上できません。

例えば友人のプレゼント費用や家族との会食費用は業務と無関係な支出であり、経費として認められません。私的な出費と業務上の経費を混同しないように注意が必要です。

収益記録はもれなく行う

業務で得た売上(収益)は必ず帳簿に記帳し、収益すべて記録する義務があります。

不備があると所得税の過小申告とみなされ、法に抵触しますので注意が必要です。

一方、必要経費は申告義務はなく、法に抵触しませんが、経費計上しないと課税対象額が増え、手取り収入が減ります。

個人事業主は売上・経費バランスを見極める

個人事業主は、売上と経費のバランスを見極めることが重要です。

収益と支出に大きな開きがあると、税務署は水増し経費の疑いを持ちます。

この結果、税務調査が行われ、過少申告が判明すれば追徴課税の対象となります。

リスクを避けるため、適切な管理を心掛けましょう。

まとめ|フリーランスエンジニアは経費計上の正しい知識を持とう

フリーランスエンジニアは、納税知識を身につけ、節税対策を実践しましょう。

確定申告では、適切な経費率を把握し、収支バランスを保つように注意が必要です。

フリーランスや個人事業主は、経費を水増しし、不正な確定申告が増えています。

法に反しない範囲で適正な経費計上をし、手取り収入を増やす対策を考えましょう。

→横スクロールできます