「フリーランスエンジニアと法人化の違いは何?」

「法人化のメリットやデメリットは?」

フリーランスと法人化の違いや特徴を紹介するので、法人化のメリットや注意点を理解できるようになります。

さらに、法人化の手続きや登記の際の注意点も解説しているので、ぜひ参考にしてみてください。

[sitecard subtitle=関連記事 url=https://freelance.web-box.co.jp/media/freelance-10-million-yen-per-year/]フリーランスエンジニアと法人の違いとは?

法人化の手続きや費用、フリーランスエンジニアと法人との税金・経費の範囲の違いについて解説します。

法人化を検討する際の参考情報としてお役立てください。

フリーランスエンジニアと法人との税金・経費の範囲の違いを以下の表にまとめてみました。

| 項目 | フリーランスエンジニア | 法人(株式会社・合同会社) |

|---|---|---|

| 定義・特徴 | 個人事業主 | 法人への移行。会社設立手続き必要。株式会社と合同会社の2形態がある。 |

| 法的手続き | 不要 | 必要(株式会社の方が煩雑)。 |

| 事業運営費 | 少額 | 多額(特に株式会社)。社会保険料の負担が重い。 |

| 税金と経費の範囲 | 経費計上割合少ない。累進課税。最高税率45%。 | 課税所得800万円まで19%、超えると23.20%。資産1億円未満の中小企業では年間800万円までの経費計上可能。 |

フリーランスエンジニアの法人化とは?

法人化とは、個人事業主から法人への移行を意味し、会社設立手続きが必要です。

会社形態としては、株式会社と合同会社の2種類があり、異なる特徴が存在します。

株式会社では、出資者と経営者が別でありますが、合同会社では同じです。

どちらも「普通法人」に分類されるため、法人税等は同じです。

しかし、定款の認証や登録免許税が株式会社の方が高く、会社設立コストがかかります。

そのため、安く法人化を望む場合、合同会社が適しているでしょう。

法的手続きや事業運営費の違い

フリーランスエンジニアと法人の違いは、法的手続きや事業運営費などで明確に現れます。

フリーランスエンジニアは法的手続きが不要で、運営費も法人より少額です。

白色申告では複式簿記が可能で、利益が大きいほど税率が高くなります(最高税率45%)。

一方、法人は法人化に煩雑な手続きが必要で、開業や経営に多額のコストがかかります。

また、社会保険料の負担が重くなりますが、利益が大きいほど税率が低くなるメリットがあります(資産1億円未満の場合)。

税金と経費の範囲の違い

フリーランスと法人化の違いは税金と経費の範囲です。

フリーランスでは経費計上割合が少なく、利益に応じて税率が上がる累進課税が適用され、最高税率は45%です。

しかし法人では、課税所得800万円まで19%、超えると23.20%の税率で、一定所得以上で個人事業主より税率が低くなります。

資産1億円未満の中小企業の場合で、課税所得900万円以上では個人事業主の税率は33%、法人は23.20%です。

さらに、資産1億円未満の法人には年間800万円までの経費計上が可能です。

[sitecard subtitle=関連記事 url=https://freelance.web-box.co.jp/media/freelance-8-million-per-year/]フリーランスエンジニアが法人化するメリット

フリーランスエンジニアが法人成りすると、以下の6つのメリットが享受できます。

- 役員報酬や退職金の損金計上ができる

- 消費税が2年間免除される場合がある

- 社会的信用の向上

- 社会保険への加入が可能になる

- 決算期を自由に選択できる

- 個人事業主から法人化することで助成金を受け取れる

これらの利点を検討して法人成りを検討してみてください。

- 表で簡潔に内容を知りたい人はこちら

-

メリット 詳細 役員報酬や退職金の損金計上ができる 役員報酬や退職金を損金とし、法人事業税や所得税などの税金を減らすことができる 消費税が2年間免除される場合がある 免税事業者になると、最大2年間消費税が免除される 社会的信用の向上 法人化により企業情報が公開され、信用の向上が期待できる 社会保険への加入が可能になる 健康保険・介護保険・厚生年金に加入でき、年金額が増加する 決算期を自由に選択できる 法人化すると都合に合わせて決算期を調整し、事業運営が容易になる 個人事業主から法人化することで助成金を受け取れる 創業支援等事業者補助金や小規模事業者持続化補助金などの助成金・補助金を申請可能

役員報酬や退職金の損金計上ができる

フリーランスから法人化すると、役員報酬や退職金の損金計上が可能になります。

損金計上は、法人が得た収入のうち費用を損金とし、法人事業税や所得税など各種税金を減らすことができます。

役員報酬や退職金も損金に含まれます。

消費税が2年間免除される場合がある

免税事業者になると、最大2年間消費税が免除されます。

資本金が1,000万円未満、課税が特定期間内に1,000万円以下、給与支払額が総額1,000万円以下、設立後1期目が7ヶ月以下であることが条件です。

フリーランスと法人の特定期間は異なります。

フリーランスは1月1日~6月30日、法人は事業年度の前事業年度開始日から6ヶ月です。注意が必要です。

社会的信用の向上

フリーランスエンジニアが法人化すると、社会的信用が高まる3つの理由があります。

まず、第三者が謄本で企業情報を確認できるようになります。

さらに、保証人として自分自身が立つことが可能となり、多額の費用を持つ開業や経営も実現できます。

社会保険への加入が可能になる

法人化により社会保険への加入が可能になります。

フリーランスは国民年金・国民健康保険が主ですが、法人化で健康保険・介護保険・厚生年金にも加入でき、年金額が増加します。

さらに、病気やケガで働けない場合、傷病手当が受けられる点も大きなメリットです。

決算期を自由に選択できる

決算期を自由に選択できるのは、法人化の大きな利点です。

個人事業主は12月決算が義務付けられており、変更できません。

しかし、法人化すると都合に合わせて決算期を調整し、事業運営が容易になります。

例えば、忙しい時期を避けて決算期を設定することで、確定申告の負担が軽減されます。

個人事業主から法人化することで助成金を受け取れる

会社設立時には、創業支援等事業者補助金や小規模事業者持続化補助金、地域中小企業応援ファンド、キャリアアップ助成金などの助成金・補助金を申請可能です。

資金繰りを改善するため、適切な調査と効率的な活用が重要です。

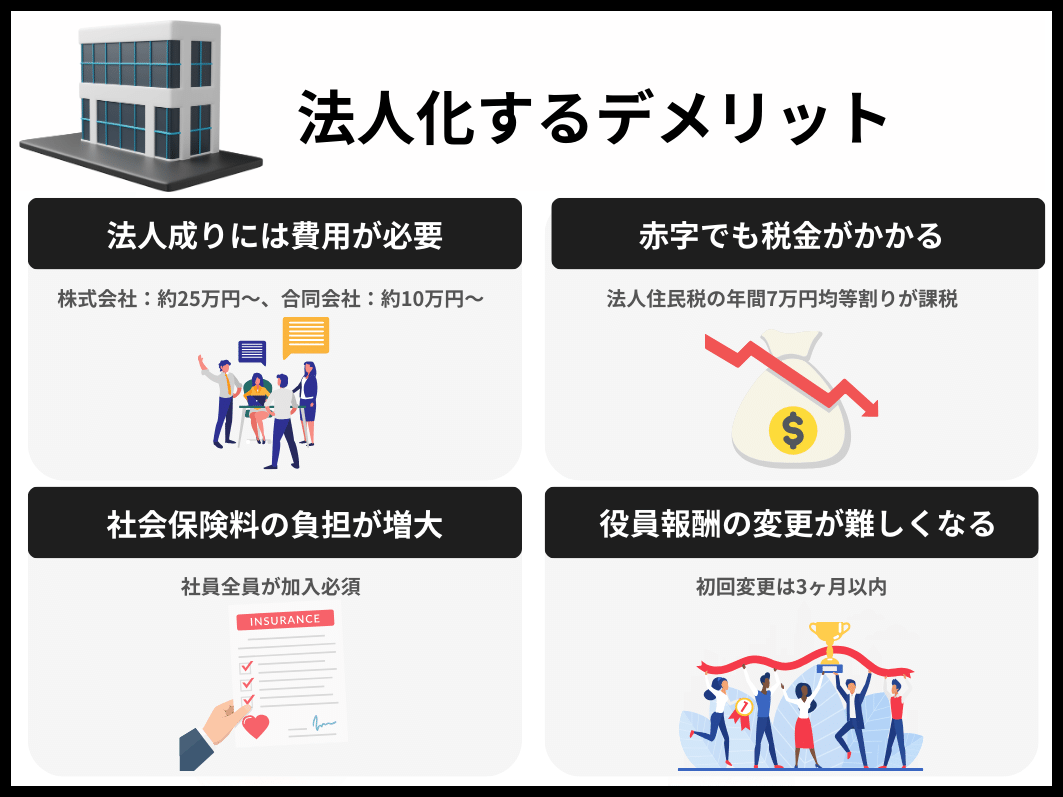

フリーランスエンジニアから法人化するデメリット

フリーランスエンジニアが法人化する際のデメリットとして、以下の4点が挙げられます。

- 法人成りには費用が必要

- 赤字でも税金がかかる

- 社会保険料の負担が増大

- 役員報酬の変更が難しくなる

以下は、フリーランスエンジニアが法人化する際のデメリットをまとめた表です。

| 項目 | 内容 |

|---|---|

| 法人成りの費用 | 株式会社:約25万円〜、合同会社:約10万円〜 |

| 赤字時の税金 | 赤字かどうかに関わらず、法人住民税の年間7万円均等割りが課税される |

| 社会保険料の負担 | 社員全員が加入必須。健康保険は標準報酬月額と都道府県ごとの率、厚生年金は標準報酬月額の18.30%、介護保険は1.80%。賞与からも保険料控除あり |

| 役員報酬の変更 | 初回変更は3ヶ月以内のみ。4ヶ月目以降の増額は損金算入不可で課税対象。売上に応じた変更は難しい。適切な設定で節税効果を生かす |

法人成りには費用が必要

フリーランスでは事業運営費が少ないですが、法人化する際には開業費がかかります。

会社形態によって費用が異なり、株式会社は約25万円〜、合同会社は約10万円〜が必要です。

赤字でも税金がかかる

法人化に伴う税金の一例として、法人住民税の年間7万円均等割りがあります。

会社経営を始めた場合、赤字かどうかにかかわらず、最低7万円の税金が課せられます。

このコストを念頭に置き、適切な経営戦略を立てましょう。

社会保険料の負担が増大

法人化する際には、社長を含む社員全員が社会保険へ加入しなければならず、保険料の負担が増加します。

社会保険料の負担割合は保険種類ごとに異なり、会社と社員が折半で負担します。

健康保険は、標準報酬月額と各都道府県ごとの保険料率で算出されます。

厚生年金は標準報酬月額の18.30%、介護保険は1.80%が保険料率です。

賞与からもこれらの保険料が控除されるため、注意が必要です。

役員報酬の変更が難しくなる

法人化後、役員報酬の決定は慎重に行いましょう。

初回変更は事業開始後3ヶ月以内のみ可能です。

4ヶ月目以降の増額は損金算入不可で課税対象となります。

売上に応じた変更は難しいため、金額設定に注意が必要です。

適切な役員報酬設定で節税効果を生かしましょう。

フリーランスエンジニアが法人化する最適なタイミングと年収の目安

フリーランスエンジニアが法人化すべきタイミングは、年収が1,000万円を超えたときや、サラリーマンで月額の副収入が50万円を超えた場合です。

年収(売上)が1,000万円を超えたタイミング

年収(売上)が1,000万円を超えた際、法人化が最適です。

これは、売上1,000万円超えると消費税の課税対象となり、節税対策が求められるためです。

法人化によって特定条件を満たすと、最大2年間の消費税免除が得られ、節税効果を実感できます。

副収入が月に50万円を超えたタイミング

会社員のかたわら副業を行っている方は、副収入が月に50万円を超えた際に法人化を検討しましょう。

その理由は、所得が350万円~400万円の範囲で確定申告すると、税率が法人より高くなることです。

ただし、会社設立に伴う手続きや運営コストがかかるため、サラリーマンから法人への移行は慎重に考える必要があります。

売上額は目安として捉えて、最適なタイミングを見極めましょう。

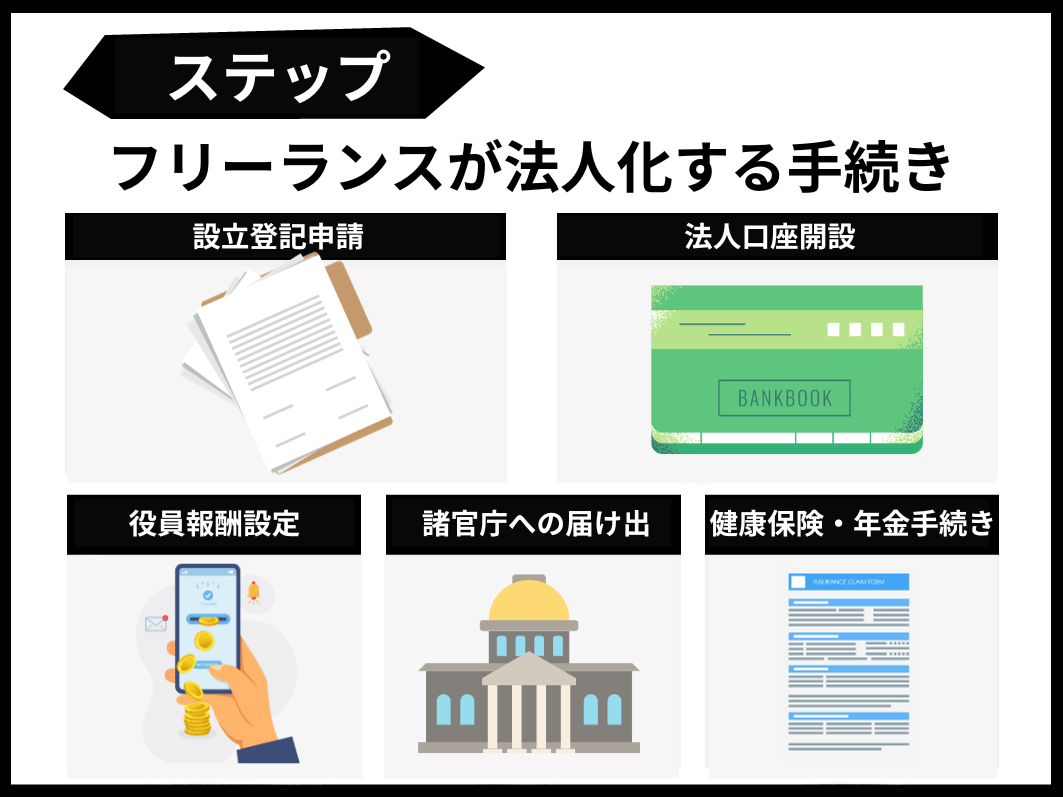

フリーランスエンジニアが法人化する手続き

フリーランスが法人化する際に必要な、手続きは以下の通りです。

- 設立登記申請

- 法人口座開設

- 役員報酬設定

- 諸官庁への届け出

- 健康保険・年金手続き

以下はフリーランスが法人化する際に必要な手続きをまとめた表です。

| 項目 | 内容 |

|---|---|

| 設立登記申請 | 必要なもの: 会社名、所在地、資本金、役員決定。申請書、定款、印鑑証明、通帳コピーを用意。 |

| 法人口座開設 | 法人口座は必須ではない。適切な銀行:都市銀行、地方銀行、ネット銀行、信用金庫。手続き書類は銀行ごとに異なる。 |

| 役員報酬設定 | 3ヶ月以内に役員報酬を決定。事業年度途中の変更は難しい。 |

| 諸官庁への届け出 | 法人設立届出書、青色申告承認申請書などを提出。個人事業主の廃業手続きも必要。 |

| 健康保険・年金手続き | 社会保険への加入は必須。手続き書類:健康保険・厚生年金保険新規適用届などが必要。社長一人でも役員報酬を得る場合、手続きは必須。 |

設立登記申請

フリーランスから法人移行には、会社名・所在地・資本金・役員決定と設立登記申請が必要です。

申請には、申請書、定款、印鑑証明、資本金振込証明の通帳コピーを用意しましょう。

法人口座開設

法人化を検討する際、法人口座の開設が選択肢の1つですが、必須ではなく、個人名義の口座を使っても問題ありません。

法人口座の適切な銀行には、都市銀行、地方銀行、ネット銀行、信用金庫があります。

ただし、手続きに必要な書類は金融機関ごとに異なるので、開設前に確認が必要です。

役員報酬設定

事業開始から3ヶ月以内に役員報酬を決定することが重要です。

事業年度途中での変更は難しいため、慎重な決定が求められます。

詳細については、「役員報酬の変更が困難になる」を参照してください。

諸官庁への届け出

設立登記申請後、会社所在地管轄の諸官庁に法人設立届出書、青色申告承認申請書、給与支払事務所開設届出書、源泉所得税納税特例承認申請書を提出しましょう。

また、会社設立後、個人事業主の廃業手続きも行ってください。

健康保険・年金手続き

社会保険(健康保険・厚生年金・介護保険)加入は年金事務所で手続きし、全社員が義務付けられています。

社長一人でも役員報酬を得る場合は必須。

手続きには、健康保険・厚生年金保険新規適用届、健康保険・厚生年金保険被保険者資格取得届、健康保険被扶養者(異動)届が必要です。

適切な手続きで安心して働きましょう。

フリーランスエンジニアが法人化するときの注意点

フリーランス法人化の注意点として、以下があります。

- 法人形態選択

- 登記簿謄本取得

- 資本金設定

- 役員任命・登記

- 法人名登記

- 税金手続き

上記の6つを慎重に行う必要があります。

法人形態選択

法人化を検討する際の法人形態の選択は非常に大切で、株式会社、有限会社、合同会社などが代表的です。

適切な形態を選ぶことで、スムーズな経営やリスク管理、戦略立案が可能になります。

それぞれメリット・デメリットがあるので、ビジネスモデルに合った形態を選ぶことが肝心です。

登記簿謄本取得

法人化する際に欠かせないのが登記簿謄本の取得です。

この重要書類には、法人の基本情報や役員名簿が記載されており、設立や契約締結の際に必要です。

適切な登記簿謄本を手に入れることで、正確な情報を提供し、信頼性の高いビジネスパートナーと認められるでしょう。

資本金設定

株式会社設立時には法定の最低資本金が必要です。

資本金は株主の出資額を示し、企業の信用力や安定性に影響します。

適切な資本金設定は、事業計画を熟慮した上で行うべきです。

役員任命・登記

法人化に際して役員任命が不可欠です。

この任命は経営陣、業務分担、責任所在の明確化を目的とし、代表取締役を最低限設置しなければなりません。

役員種類・人数は法人形態・規模によって異なりますが、役員の情報登記も必須です。

法人名登記

法人化する際には、法人名の登記が必要です。

これにより、正式な名称が確定し、法的手続きや契約などで使用できます。

また、登記により法人名の使用が認められ、商標権や著作権の侵害が防止されます。

重要なのは、登記前に既存の法人名との重複がないか検索することです。

税金手続き

法人化する際は、税金の手続きが不可欠です。

法人税、消費税、源泉徴収税など、法人化によって変わる税金が存在するため、税務署に法人設立届出書を提出し、税務登録が必要です。

また、税務調査がある場合は適切な対応が大切です。

事前に税理士の支援を受け、適切な対応を心掛けましょう。

フリーランスエンジニアが法人化するときに登録しておきたいエージェント

フリーランスエンジニアが法人化するときにエージェントに登録しておく必要性は次の通りです。

| 項目 | 内容 |

|---|---|

| 仕事の紹介 | エージェントは多くのクライアントとのつながりを持ち、法人化したフリーランスエンジニアに仕事を効率的に紹介します。 |

| 単価交渉のサポート | エージェントが価格交渉の役割を果たし、大きな仕事の価格交渉の難しさをサポートします。 |

| ビジネスの相談相手 | 法人化に伴う税金や経営の課題について、エージェントが広範な知識で相談相手として対応します。 |

| 安定した収入の確保 | エージェントの案件紹介により、特に固定費の増加する法人化後の安定した収入を確保します。 |

上記を満たすことができるおすすめエージェントは以下の通りです。

レバテックフリーランス:フリーランスエンジニア向け

・これからフリーランスを目指す人でもOK

・職務経歴書などの事前準備は不要

「レバテックフリーランス」は、5,000社以上の企業から直接案件を保有しており、そのため大手企業の案件があることから、報酬単価が高い案件を多数揃えています。

また報酬単価が高い理由の一つに、仲介業者を一切介さないため、より高単価の案件を直接、あなたに提供できています。

これにより、あなたの専門スキルが真に評価され、報酬に反映されるのです。

レバテックフリーランスでは専任の担当者が案件の紹介から面談の日程調整、単価交渉、参画中のサポートまで全面的に行います。

実際に、利用者の満足度は92.6%と高い評価を得ているのも事実です。

- 運営会社の会社概要

-

項目 内容 社名 レバテック株式会社 代表取締役 岩槻 知秀 代表執行役社長 高橋 悠人 資本金 60,000,000円(資本準備金含む) 事業内容 1. システムエンジニアリング事業

2. IT・Web領域における人材紹介事業認定 有料職業紹介事業許可番号 13-ユ-308734、 労働者派遣事業 派13-308125、 プライバシーマーク認定番号 第10822633 設立 2017年8月1日 株主 レバレジーズ株式会社 (https://leverages.jp/business/it)

ITプロパートナーズ:エンジニア&マーケター&デザイナー向け

・フリーランス全般の案件がある

・エンド直で高単価

「ITプロパートナーズ」は、週2日から働ける案件を豊富に取り扱っています。

またリモートや時間がフレキシブルな案件などのフリーランスが他の案件とも並行しやすく、働きやすい柔軟案件を多く取り揃えています。

さらに会員登録した当日から使えるフリーランス向け報酬即日払いサービスの「ペイトナーファクタリング」と併せて利用することで、請求書をすぐに現金化することができるようになります。

フリーランスエンジニアが法人化する2つの理由

フリーランスエンジニアが法人化を検討する理由は、以下の2つです。

- 経費計上の少なさ

- マイクロ法人による社会保険料や税金の節約

法人化でより効率的なビジネス運営が可能になります。

経費計上の少なさ

フリーランスエンジニアは法人と違い、経費計上できる割合が少ないです。

しかし、所得が一定を超えたら、法人化を検討すると税制上の利点があります。

経費計上や税率の違いについては「税金と経費の違い」を参照してください。

マイクロ法人による社会保険料や税金の節約

社会保険料や税金を節約するために、マイクロ法人を検討することが増えています。

これは、社員が社長本人または身内だけで運営される会社のことで、所得税や社会保険料の負担を軽減できるだけでなく、消費税が免除される免税事業者になることも可能です。

マイクロ法人の選択は、多くの利点を享受できます。

フリーランスエンジニアが法人化した後の後悔や失敗談

フリーランスエンジニアが法人化後悔する失敗談を紹介します。

社会保険料支払いの苦労や、経費がかさむことで節税効果が実感できないケースもあることを解説していきます。

社会保険料支払いの苦労

フリーランスから法人への移行で社会保険料に苦しむ失敗談がよくあります。

法人化による社会保険料負担増で経営が厳しくなるケースも珍しくないため、売上が伸び悩んでいるときは無理に法人化せず、個人事業主を継続するのが賢明です。

経費がかさむ

法人化のメリットは利益が高いほど税率が低く節税効果がありますが、コストが想像以上にかかり節税の恩恵が受けられないケースもあるため、多額の経費が予測される場合は法人化しないことが賢明です。

まとめ|フリーランスエンジニアの法人化は法的知識が求められる!

フリーランスから法人化を検討する際は、法的知識が求められるため、注意して進めることが重要です。

特に、納税や社会保険の加入では、個人事業主と法人の違いを理解し、十分な調査が不可欠です。

近年、法改正や社会保障制度の見直しで免税条件や控除額が変動し、制度が複雑化しているため、さらに注意が必要です。

現状の事業運営に課題がある場合や、法人化によるメリットが少ないと予想される際には、法人化の検討を見送ることも選択肢の一つです。

→横スクロールできます

| おすすめエージェント | 支払いサイクル | おすすめの人/特徴 | 案件のジャンル | マージン率 | 公式サイト (全て完全無料) |

|---|---|---|---|---|---|

| \業界最短/ 15日 |

・業界トップクラスの案件数 ・登録者数10万人超えのNo.1エージェント ・大企業案件が豊富だから単価が高い |

エンジニア マーケター 高スキルのライター |

およそ 10%〜20% |

公式サイトはこちら

案件数:約40,000 |

|

| 35日 | ・週2日から働ける副業案件が豊富 ・2022年の支持率No.1 ・エンド直だから高単価が多数 |

エンジニア マーケター |

非公開 | 公式サイトはこちら

案件数:約5,100 |