「フリーランスにおける手取り額の計算方法とは?どのように算出すべきか?」

「フリーランスで働く場合、年収の手取り額はおおよそどの程度か?」

従業員として働いていたときには気にする必要がなかった確定申告や税金、保険料ですが、フリーランスとして働く際には、これら全てを個人で対応しなければなりません。

月々の収入額が自動的に手取り額になるわけではなく、所得税、住民税、保険料を差し引いた残りが手取り額となります。

本記事では、フリーランスが受け取る手取り金額や、実際に支払わなければいけない税金、社会保険料の必要な支出額、さらに手取り額を増やすための方法などを詳しく説明しています。

居住地や経費の合計額によって影響を受ける金額や相場は異なりますが、以下は、一般的なフリーランスの手取り額表を示しています。

| 年収 | 手取り年収 |

|---|---|

| 100万円 | 55万~75万円 |

| 200万円 | 130万~150万円 |

| 300万円 | 200万~220万円 |

| 400万円 | 250万~270万円 |

| 500万円 | 280万~300万円 |

| 600万円 | 350万~360万円 |

| 700万円 | 400万~420万円 |

| 800万円 | 450万~480万円 |

| 900万円 | 520万~540万円 |

| 1000万円 | 580万~600万円 |

フリーランスが受け取る報酬の計算方法と手取り金額の計算

フリーランスの報酬は、基本的に給料とは異なり「売上」として扱われます。

この「売上」から、必要な税金や保険料、経費を差し引いた金額が、フリーランスの「実際の手取り金額」です。

この場合の「経費」とは、業務を遂行する際に支払われる費用のことを意味します。

例えば、フリーランスの業務を遂行するために必要な資料や、購入した物品の代金などが該当します。

フリーランスの手取り金額の計算方法

フリーランスの手取り金額を算出する方法は以下のとおりです。

- 手取り金額 = 売上 – (税金 + 経費 + 社会保険料)

フリーランスとして働く場合、正規雇用される会社員とは異なる働き方を行ないます。

通常、雇用契約を結ばず、主に業務委託契約や請負契約によって仕事を受けることが基本です。

つまり、フリーランスは個人事業主として独立し、自らビジネスを展開していくことになります。

その結果、会社員時代には給与から源泉徴収されていた社会保険料や所得税を、個人の責任で支払う必要が生じます。

また、青色確定申告を行なった場合と白色確定申告を行なった場合では、手取り金額に差が出ることがあります。

青色申告を行なうと、特別控除が最大65万円となるため、確定申告は税金負担を軽減する上で重要であると言えます。

年収別フリーランスの手取り金額のシミュレーション

経費が一律50万円発生した際の、さまざまな年収別の手取り額に関して詳しく説明していきたいと思います。

- 年収200万円の場合、手取りはおおよそ100万円

- 年収400万円の場合、手取りはおおよそ240万円

- 年収600万円の際の手取りはおおよそ350万円

- 年収800万円の場合の手取りは約480万円となることが一般的

- 年収1,000万円の場合の手取り額は約600万円となる

年収200万円の場合、手取りはおおよそ100万円

平均的な年収200万円を稼ぐ人が4人に1人いると言われています。

この記事では、フリーランスとして年収200万円を得た場合の具体的な手取り額について見ていくことにしましょう。

白色確定申告を行った場合の手取り額

| 項目 | 金額 (円) |

|---|---|

| 年収 | 2,000,000 |

| 経費 | 500,000 |

| 健康保険料 | 199,314 |

| 国民年金 | 196,920 |

| 所得税 | 56,000 |

| 住民税 | 119,800 |

| 個人事業税 | 0 |

| 手取り年収 | 927,966 |

青色確定申告を行った場合の手取り額

| 項目 | 金額 (円) |

|---|---|

| 年収 | 2,000,000 |

| 経費 | 500,000 |

| 健康保険料 | 199,314 |

| 国民年金 | 96,920 |

| 所得税 | 23,500 |

| 住民税 | 54,800 |

| 個人事業税 | 0 |

| 手取り年収 | 1,025,466 |

フリーランスとして働く際、年収が200万円のケースでは、手取り額は以下のようになります。

- 白色申告を選択した場合:手取り年収は約93万円

- 青色申告を選択した場合:手取り年収は約103万円

このように、フリーランスとして年収200万円を得た場合でも、確定申告の方法によって手取り額が異なります。

ぜひ、自分の収入や経費を考慮しながら、最適な確定申告方法を選択してください。

年収400万円の場合、手取りはおおよそ240万円

一般的に、日本における平均的な年収はおよそ400万円と言われています。

この記事では、フリーランスとして年収400万円を稼いだと仮定した場合の手取り金額について詳しく説明します。

白色確定申告を行った場合の手取り金額

| 項目 | 金額 (円) |

|---|---|

| 年収 | 4,000,000 |

| 経費 | 500,000 |

| 健康保険料 | 437,714 |

| 国民年金 | 196,920 |

| 所得税 | 214,500 |

| 住民税 | 319,800 |

| 個人事業税 | 30,000 |

| 手取り年収 | 2,301,066 |

青色確定申告を行った場合の手取り金額

| 項目 | 金額 (円) |

|---|---|

| 年収 | 4,000,000 |

| 経費 | 500,000 |

| 健康保険料 | 437,714 |

| 国民年金 | 196,920 |

| 所得税 | 149,500 |

| 住民税 | 254,800 |

| 個人事業税 | 30,000 |

| 手取り年収 | 2,431,066 |

フリーランスで働く場合、年収400万円の場合、手取り金額は以下のようになります。

- 白色申告を選択した場合:手取り年収は約230万円

- 青色申告を選択した場合:手取り年収は約240万円

フリーランスにおいては、青色申告と白色申告の選択肢がありますが、手取り金額が若干異なるため、自身の状況に合った申告方法を選択することが重要です。

年収600万円の際の手取りはおおよそ350万円

年収600万円は、高年収の部類と考えられます。

ここでは、フリーランスとして年収600万円を得たケースをご紹介します。

白色申告を行った場合の手取り

| 項目 | 金額 (円) |

|---|---|

| 年収 | 6,000,000 |

| 経費 | 500,000 |

| 健康保険料 | 676,114 |

| 国民年金 | 196,920 |

| 所得税 | 596,500 |

| 住民税 | 519,800 |

| 個人事業税 | 130,000 |

| 手取り年収 | 3,380,666 |

青色申告を行った場合の手取り

| 項目 | 金額 (円) |

|---|---|

| 年収 | 6,000,000 |

| 経費 | 500,000 |

| 健康保険料 | 676,114 |

| 国民年金 | 196,920 |

| 所得税 | 466,500 |

| 住民税 | 454,800 |

| 個人事業税 | 130,000 |

| 手取り年収 | 3,575,666 |

フリーランスで働くと、年収が600万円の場合、次のような手取り額になります。

- 白色申告を選択した場合:手取り年収が約340万円

- 青色申告を選択した場合:手取り年収が約360万円

どちらのケースでも、手取りはおおよそ350万円となっていることがわかります。

生活に必要な経費を差し引いた後の手取り額が、どの程度の生活を送れるかを考慮しましょう。

フリーランスであっても、税金や社会保険料などの負担を考慮した上で、十分な収入が得られることが大切です。

年収800万円の場合の手取りは約480万円となることが一般的

フリーランスとして活躍し年収800万円を得る場合について考察しましょう。

白色確定申告を行った場合の手取り額

| 項目 | 金額 (円) |

|---|---|

| 年収 | 8,000,000 |

| 経費 | 500,000 |

| 健康保険料 | 730,000 |

| 国民年金 | 196,920 |

| 所得税 | 1,001,600 |

| 住民税 | 719,800 |

| 個人事業税 | 230,000 |

| 手取り年収 | 4,621,680 |

青色確定申告を行った場合の手取り額

| 項目 | 金額 (円) |

|---|---|

| 年収 | 8,000,000 |

| 経費 | 500,000 |

| 健康保険料 | 730,000 |

| 国民年金 | 196,920 |

| 所得税 | 866,500 |

| 住民税 | 654,800 |

| 個人事業税 | 230,000 |

| 手取り年収 | 4,821,780 |

フリーランスの職業に従事する方で、年収800万円を得る場合、手取り額は以下のようになります。

- 白色申告を選択した場合:手取り年収は約460万円

- 青色申告を選択した場合:手取り年収は約480万円

年収1,000万円の場合の手取り額は約600万円となる

年収1,000万円という収入額では、快適な生活が送れることをイメージできます。

フリーランスとして働く方が、年収1,000万円を得た場合の手取り額について考察します。

白色確定申告を行った場合の手取り額

| 項目 | 金額 (円) |

|---|---|

| 年収 | 10,000,000 |

| 経費 | 500,000 |

| 健康保険料 | 730,000 |

| 国民年金 | 196,920 |

| 所得税 | 1,473,600 |

| 住民税 | 919,800 |

| 個人事業税 | 330,000 |

| 手取り年収 | 5,849,680 |

青色確定申告を行った場合の手取り額

| 項目 | 金額 (円) |

|---|---|

| 年収 | 10,000,000 |

| 経費 | 500,000 |

| 健康保険料 | 730,000 |

| 国民年金 | 196,920 |

| 所得税 | 1,312,100 |

| 住民税 | 854,800 |

| 個人事業税 | 330,000 |

| 手取り年収 | 6,076,180 |

フリーランスの職業に従事する方で、年収1,000万円を得る場合、手取り額は以下のようになります。

- 白色申告を選択した場合:手取り年収は約580万円

- 青色申告を選択した場合:手取り年収は約600万円

このように、年収800万円および1,000万円の場合、手取り額は白色申告と青色申告で大きく異なります。

確定申告の方法によって、手取り額が変わることを理解し、適切な申告方法を選択しましょう。

フリーランスの年収別手取り金額一覧表

青色申告と白色申告では、税金の額が異なります。

また、年収によっては個人事業税がかかることもあります。

年収100万円から1,000万円までの手取り金額について、以下の表にまとめたため参考にしてください。

| 年収 | 手取り年収 |

|---|---|

| 100万円 | 55万~75万円 |

| 200万円 | 130万~150万円 |

| 300万円 | 200万~220万円 |

| 400万円 | 250万~270万円 |

| 500万円 | 280万~300万円 |

| 600万円 | 350万~360万円 |

| 700万円 | 400万~420万円 |

| 800万円 | 450万~480万円 |

| 900万円 | 520万~540万円 |

| 1000万円 | 580万~600万円 |

住んでいる場所や経費の額によって引かれる金額や相場は変わりますが、参考になる手取り金額表として確認しておくと便利です。

なお、各種税金や社会保険料は、所得や家族構成、地域などの様々な要素によって変動するため、必ずしも一概にはいえません。

また、税法改正などにより、掲載内容が変更されることがございます。

あくまで参考程度にご覧いただき、詳細については税理士や社会保険労務士など専門家に相談されることをおすすめいたします。

フリーランスの月ごとの収入別の手取り金額一覧表

フリーランスの方々の月収に応じた手取り金額は、下記の一覧表で確認できます。

| 月収 (円) | 手取り額 (円) |

|---|---|

| 25万円 | 15万円 |

| 30万円 | 200,000 |

| 50万円 | 30万円 |

| 70万円 | 40万円 |

| 80万円 | 50万円 |

- 月に20万円の手取りを得るには、30万円の月収が必要である

- 月に30万円の手取りを得るには、50万円の月収が必要である

- 月収70万円を稼ぐことで手取り40万円を得ることができる

- 月収80万円を稼ぐことで手取り50万円を得ることができる

月に20万円の手取りを得るには、30万円の月収が必要である

月に20万円の手取り額を受け取るためには、30万円の月収を稼ぐことが求められます。

20万円の手取り額に相当する年間所得は240万円です。

この所得水準では、所得税は15万円を大幅に超え、24万円が必要となります。

従って、毎月2万円を所得税に支払わなければなりません。

この場合、支払い内訳は以下のようになります。

| 項目 | 金額 (円) |

|---|---|

| 月収 | 300,000 |

| 経費 | 30,000 |

| 国民年金 | 16,610 |

| 国民保険料 | 20,000 |

| 所得税 | 20,000 |

| 住民税 | 15,000 |

| 手取り額 | 198,390 |

しかし、これはあくまで最低限の税額となります。

手取り額が増えるほど、税金も高額になることに注意が必要です。

実際の税金は、これ以上に増える可能性があるため、注意が必要でしょう。

月に30万円の手取りを得るには、50万円の月収が必要である

手取り額が30万円の場合、年間所得は360万円です。

このレベルの所得では、所得税は72万円となり、毎月6万円の支払いが求められます。

さらに、月収が50万円となるため、経費も増加することが予想されます。

例えば、月収の5分の1を経費と仮定して計算すると、支払い内訳は以下のようになります。

| 項目 | 金額 (円) |

|---|---|

| 月収 | 500,000 |

| 経費 | 60,000 |

| 国民年金 | 16,610 |

| 国民保険料 | 20,000 |

| 所得税 | 60,000 |

| 住民税 | 15,000 |

| 手取り額 | 328,390 |

収入が増えるほど、税金の負担も高くなることが明らかです。

一方で控除可能な金額も増えるため、実際の税額はここで計算したものより少し低くなる可能性も考慮に入れましょう。

月収70万円を稼ぐことで手取り40万円を得ることができる

もし手取り収入で40万円を目指す場合、年間所得はおおよそ480万円となります。

年間所得がこのレベルになると、所得税の税率は360万円の所得時と同じままですが、支払う所得税が96万円に増加します。

それにより、手取りが10万円だけ増加したとしても、税額が大幅に変動することに注意が必要です。

さらに、収入が増えるにしたがって経費も増大することが想定され、仮に5分の1に相当する14万円が1か月あたりの経費とすることもできます。

上記の情報を表にまとめると以下のとおりです。

| 項目 | 金額 (円) |

|---|---|

| 月収 | 700,000 |

| 経費 | 140,000 |

| 国民年金 | 16,610 |

| 国民保険料 | 20,000 |

| 所得税 | 80,000 |

| 住民税 | 15,000 |

| 手取り額 | 428,390 |

所得が増加すれば住民税も増える仕組みであるため、実際の税金の増額はさらに大きくなると想定されるでしょう。

月収80万円を稼ぐことで手取り50万円を得ることができる

手取り50万円を目指す場合、年間所得はおおよそ600万円になります。

600万円の所得においても所得税の税率の変動は見られません。

ですが、支払う所得税額は120万円となり、月々の所得税の負担が12万円にも増加します。

| 項目 | 金額 (円) |

|---|---|

| 月収 | 800,000 |

| 経費 | 140,000 |

| 国民年金 | 16,610 |

| 国民保険料 | 20,000 |

| 所得税 | 120,000 |

| 住民税 | 15,000 |

| 手取り額 | 488,390 |

このような状況では、月収が増加すれば増加するほど、手取りとして得られる所得の税率は低下していくことになります。

所得税の税率が増加しない年間所得で働くことで、税金の負担が軽減される可能性があります。

フリーランスの収入の手取りは年収の60%~70%とされている

フリーランスにおいて手取りとして受け取ることができる収入は、年収の60%~70%と一般的に言われています。

フリーランスの業務にかかわる税金は最大で30%に達することがあるとされており、これが収入に与える影響は大きいものといえるでしょう。

経費は個々人によって変動するため、具体的な額を断言することは難しいです。

また、社会保険料も支払う必要があるため、いくら経費を削減しても、それでも手取りに影響することは避けられません。

目指す所得が明確であれば、働き方を再評価し、変更を検討することが求められることがあります。

目標とする所得を得るためには、その1.5倍の収入を目指すのがモチベーションになるでしょう。

フリーランスが直面する4つの税金の種類

フリーランスの業務に関連する税金には、以下の4つの種類が存在します。

所得税

所得税は、稼いだ所得に対して国に納めるべき税金です。

所得税は、年間所得が38万円以上であれば課税される税金であり、フリーランスの人々にとって最も負担が重い税金の一つと考えられています。

日本の所得税は「累進課税制度」を採用しており、所得が増えれば増えるほど税率が高くなる特徴があります。

以下は、税率の上がり具合を示す表です。

| 課税所得 | 税率 | 控除額 (円) |

|---|---|---|

| 195万円以下 | 5% | 0 |

| 195万円超~330万円以下 | 10% | 97,500 |

| 330万円超~695万円以下 | 20% | 427,500 |

| 695万円超~900万円以下 | 23% | 636,000 |

| 900万円超~1,800万円以下 | 33% | 1,536,000 |

| 1,800万円超~4,000万円以下 | 40% | 2,796,000 |

| 4,000万円超 | 45% | 4,796,000 |

所得が上がることにより税率が上昇しますが、所得控除額も増加するため、稼いだ分だけ税金が引かれるという状況にはなりません。

所得税を節約する方法としては、収入を減らすか、経費を活用して所得を減らすことが考えられます。

住民税

住民税は、あなたが居住している都道府県や市区町村に支払う税金です。

住民税は次の二つの要素が合わさったものとなっています。

- 所得割→所得に関連する部分

- 均等割→住んでいる地域に対して支払う部分

「所得割」は所得がある人が支払うものであり、所得が0円の場合は支払いが免除されます。

「均等割」は、その地域に住んでいる限り支払わなければならないため、すべての人が「住民税」を支払う義務があるとされています。

住民税には基礎控除が認められており、その金額は43万円です。

この基礎控除額を所得から差し引いた額が、住民税の課税対象となります。

住民税は年間4回に分けて支払うことが一般的であり、毎月支払われるものではありません。

しかし、住んでいる地域によっては均等割も非課税となる場合があるため、自治体に問い合わせるとよいでしょう。

個人事業税

個人事業税とは、「自分が事業を運営していることに対し、都道府県に納める税金」をさします。

この税金は、会社員ではなく個人事業主が対象となります。

したがって、事業を運営している個人は、その支払い義務を把握しておかなければなりません。

個人事業税は、特定の70業種のみ課税対象となり、税率は業種によって3%から5%の範囲で変わります。

以下に、各区分ごとの業種と税率を示します。

| 区分 | 税率 | 業種例 |

|---|---|---|

| 第一区分 | 5% | 物品販売業、運送取扱業、料理店業、遊覧所業、保険業、船舶定係場業、飲食店業、商品取引業、金銭貸付業、倉庫業、周旋業、不動産売買業、物品貸付業、駐車場業、代理業、広告業、不動産貸付業、請負業、仲立業、興信所業、製造業、印刷業、問屋業、案内業、電気供給業、出版業、両替業、冠婚葬祭業、土石採取業、写真業、公衆浴場業(むし風呂等)、電気通信事業、席貸業、演劇興行業、運送業、旅館業、遊技場業 |

| 第二区分 | 4% | 畜産業、水産業、薪炭製造業 |

| 第三区分 | 5% | 医業、公証人業、設計監督者業、公衆浴場業(銭湯)、歯科医業、弁理士業、不動産鑑定業、歯科衛生士業、薬剤師業、税理士業、デザイン業、歯科技工士業、獣医業、公認会計士業、諸芸師匠業、測量士業、弁護士業、計理士業、理容業、土地家屋調査士業、司法書士業、社会保険労務士業、美容業、海事代理士業、行政書士業、コンサルタント業、クリーニング業、印刷製版業 |

| その他 | 3% | あんま・マッサージ又は指圧・はり・きゅう・柔道整復・その他の医業に類する事業、装蹄師業 |

個人事業税の支払いが免除される場合があります。それは、以下の2つの場合で発生します。

- 年間所得が290万円以下である場合

- 非課税対象の業種に該当する場合(例:文筆業、芸能人、スポーツ選手、漫画家など)

課税対象か非課税対象かそして課税対象の場合、税率がどの程度かを確認しておきましょう。

消費税

消費税とは、「課税売上が1000万円を超える場合のみ課せられ、納付が必要な税金」を意味します。

ただし、以下の条件が満たされた場合は、消費税の支払い義務がなくなります。

- 売上が1000万円に満たない場合

- 開業してから2年間以内である場合

課税対象となるのは、売上が1000万円以上になった年度から2年後になります。

例えば、2022年1月~12月までの売上が1000万円以上だった場合、消費税の納付が義務付けられるのは、それから2年後の2024年です。

消費税に関しては、納付時期が他の税金とは違いますので注意しましょう。

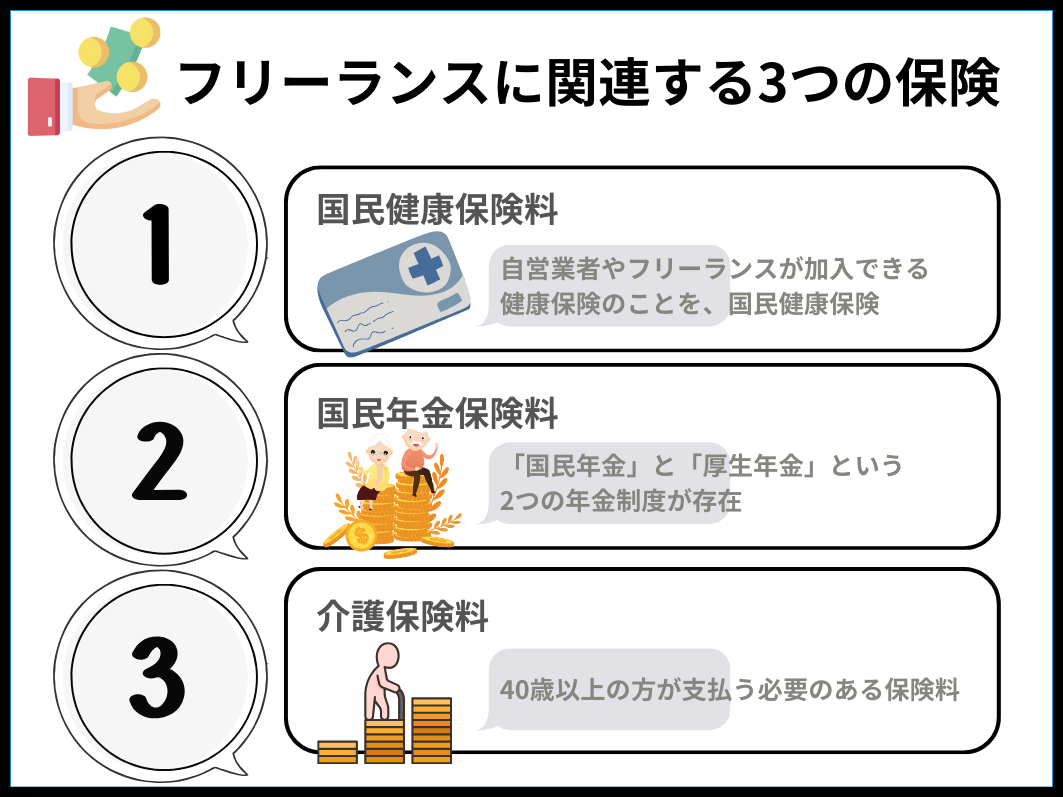

フリーランスに関係する保険料は3つ!

フリーランスが関わる保険料には次の3種類が存在します。

会社員の頃は、社会保険料や年金は給料から自動的に引かれていたため、それらの支払いについて気にかけることはほとんどなかったでしょう。

しかし、フリーランスになった場合、保険料の支払いは自分で行わなければなりません。

フリーランスとして仕事を始めた際に、社会保険料に関する悩みを抱えないように、今のうちにしっかりと確認しておくことが大切です。

国民健康保険料

日本では「国民皆保険制度」が採用されており、誰もが何らかの国民保険に加入することが求められます。

会社員でない自営業者やフリーランスが加入できる健康保険のことを、国民健康保険と呼びます。

独立して働くようになった場合は、国民健康保険に加入し、国民健康保険料を支払うことが必要です。

もし扶養家族である場合、配偶者が加入している健康保険に加入することができます。

ただし、扶養家族の条件から外れてしまった場合は、個人で国民健康保険に加入しなければなりません。

国民健康保険料は上限が設定されているため、収入が増えれば増えるほど支払額が無限に増えることはありません。

それでも、収入が高くなると保険料も増えますし、住んでいる地域によっても支払額に違いが出てきます。

国民健康保険料を簡単に計算できるウェブサイト(国民健康保険計算機)も利用できるので、独立後や独立を検討している時期に、ぜひ確認しておくことをおすすめします。

国民年金保険料

日本には、「国民年金」と「厚生年金」という2つの年金制度が存在しています。

厚生年金は企業に所属しているサラリーマンが、給与から天引きされている年金です。

一方、国民年金は、会社員や公務員以外の方が支払う年金制度を指します。

この国民年金は、所得によって保険料が変動するわけではありません。

国民年金機構の情報によると、令和5年度の国民年金保険料は「16,520円」となっています。

保険料の見直しが行われることがあるので、定期的に確認しておくことが重要です。

また、「国民年金法」によって義務付けられているとおり、年金は20歳になると加入しなければなりません。

フリーランスとして独立した後も年金を支払う必要があるため、国民年金保険に加入しましょう。

介護保険料

介護保険料は、フリーランスや会社員に関係なく、40歳以上の全ての方が支払う必要のある保険料です。

この制度は、高齢化が進む現代の社会において、高齢者を社会全体で支えるための仕組みとして、2000年に導入されました。

介護保険料は地域によって異なることがあり、住んでいる地域によって保険料が変わります。

市役所のウェブサイトには、必ず「介護保険料の計算方法」に関する情報が掲載されています。

独立する前や40歳になる前には、必ずこのような情報をチェックしておくことが望ましいでしょう。

国民年金保険料や介護保険料に関する知識は、フリーランスとして活動するうえで重要なポイントです。

フリーランスの年収からどのくらい保険料が引かれるのでしょうか?

フリーランスの収入から差し引かれる保険料は、個々の状況によって異なります。

例として、20代後半で独立し、国民健康保険に加入する場合を考えてみましょう。

20代後半で年収300万円のケース

20代後半で年収300万円の場合、以下のとおりの保険料が引かれます。

- 国民健康保険料→約20,000円/月

- 国民年金保険料→一律16,610円/月

- 介護保険料→40歳以上の方が支払う保険料なので、20代後半では支払いの必要はありません。

健康保険料の金額は、所得や地域によって異なります。

そのため、社会保険料は月に平均5万円程度かかると考えると良いでしょう。

以下の2つのウェブサイトを参照して、自分の支払う保険料についてある程度の確認をしておくことが大切です。

- 国民健康保険計算機

- 国保の計算

フリーランスとして働くための最低限の月収は30万円を目標にすべき

フリーランスとして働く場合、少なくとも月収30万円を目指すべきです。

これにより、正社員時代と同様の生活水準を維持することができます。

さらに、月収20万円以上は稼ぐことも大切です。

月収30万円を目指す理由

フリーランスになると、月収30万円が必要とされる主な理由は、会社員時代には会社が負担していた健康保険料や社会保険料が、フリーランスになると自己負担になるからです。

正社員時代と同じくらいの収入を得たい場合、自己負担分を考慮して手取りの1.5倍程度の収入が必要になります。

例えば、正社員時代の手取りが23万円だった場合、月収30万円以下では正社員時代と同等の収入レベルには達しません。

※個人差があります。

最低限の月収20万円を目標にする理由

フリーランスとして働くことは不安定な要素が多いため、月収30万円を稼ぐのが難しい場合もあるでしょう。

しかしながら、最低でも安定的に月収20万円は稼ぐことが望ましいです。

なぜなら、新卒社員の初任給が20万円前後であることが一般的だからです。

新卒の社員でも最低限20万円程度の収入が得られるので、フリーランスとして働く場合も、少なくとも同等の収入を確保しておきましょう。

それ以下の収入では、不安定な状況が続くことになります。

フリーランスの手取りが少ない場合の対策:節税で手取り額を増やす方法は?

フリーランスとして働く場合、自分で仕事を探さなければならず、正社員のようにボーナスがないため、収入面での違いに戸惑うことがあるかもしれません。

単価の高い案件を多くこなすことで収入を上げられますが、その分税金がかかり、手取りがさらに少なくなることもあります。

収入を増やすのではなく、以下の節税対策を活用し、効率的に手取り額を増やしましょう。

税金控除を活用する

フリーランスの方が利用できる税金控除は、以下の8つが主要なものとなります。

- 基礎控除:全国民を対象に最大48万円が控除される

- 配偶者控除:所得の一定額以下の配偶者がいる場合に適用される控除

- 扶養控除:所得金額38万円以下の扶養親族がいる場合に適用される控除

- 医療費控除:10万円を超える医療費があった場合に適用される控除

- iDeCo:個人型確定拠出年金で最大月68,000円が控除される

- 小規模企業共済:最大月7万円が控除される制度

- ふるさと納税:「寄付金額 – 2,000円」が控除される制度

- 青色確定申告:青色申告を行うことで65万円の控除が受けられる

これらの控除を活用することで、所得が減少し、税金の支払額を抑える可能性があります。

控除の種類や額によって節税効果が変わるため、しっかりと確認しておくことが重要です。

経費計上を忘れずに行う

フリーランスの経営者として、経費を適切に計上し節税対策を実施することが大切です。

課税対象となる所得を少しでも減らすことができれば、実質的な手取り額も向上します。

経費とは、フリーランス業務を行うために必要な支出のことです。

家賃や光熱費、スキル向上のために受講するスクールの講座料金なども、経費として計上することが可能です。

フリーランスになると、「領収書は必ず保存すること」と言われますが、これは経費の計上に役立つからです。

業務遂行に必要な経費を記録し、適切に計上することで、所得額が減少し、所得税の支払額が抑えられます。

節税対策として、経費計上を忘れずに行いましょう。

フリーランスエージェントで手取り額を増やし効率的に収入を得る

手取り額を増やし、効率良く稼ぐためには、フリーランスエージェントを利用することがおすすめです。

これによって、適切な案件や働き方を見つけることができ、さらに手取り額を向上させることが可能となります。

フリーランスの最適な年収は600万円で所得税率(源泉徴収)が10%

フリーランスの方が最適な年収としてしばしば600万円が挙げられます。

年収が上がるにつれ、税金の負担も増えていきます。

収入が多い反面、手取り額が減ってしまうので、効率的に稼ぐことを考えると良い年収を見つけたいという方は多いでしょう。

最も効率的な年収の範囲は、以下の2つが重なる時だと言われています。

- 非課税の範囲

- 所得税率が10%となる範囲

この条件から、税率10%程度である年収600万円はコストパフォーマンスが良い年収と言えます。

税率が10%未満の年収は200万円以下ですが、その年収では生活水準を維持するのが難しいでしょう。

一方で、年収700万円以上になると、税率は15%に増加します。

そのため、税率を10%以内に抑えつつ良好な年収を望む場合、年収600万円が適切ということになります。

また、高所得者となると受けられない控除や手当が存在しますが、年収600万円程度ならば、それらも適用されることがあります。

このような理由から、年収600万円がフリーランスにとってお得な年収であると言えるのです。

年収600万円の場合、手取り率は約80%

年収600万円だと住民税、所得税共に税率が10%程度となります。

この結果、手取り額は年収の80%程度、つまり約480万円が受け取れる計算となります。

さらに、この年収であれば手当を受けることも可能です。

配偶者手当、児童手当などの手当が追加される場合

手当は国から申請するだけで受け取ることができますが、ほとんどの手当には年収制限が設けられているため注意が必要です。

年収600万円は大抵の制限内に入っていることから、手当を受け取ることが可能となります。

年間所得290万円未満を目指して非課税の範囲内で働く方法がおすすめ

フリーランスとして働く際に負担となる税金は、以下の通りです。

- 所得税

- 住民税

- 個人事業税

- 消費税

消費税は、売上が1000万円を超える場合にのみ支払う必要がありますので、必ずしも全員が負担するわけではありません。

所得税は、フリーランスであれば年収が48万円以上の場合に支払う必要がありますので、ほとんどの場合は控除対象となります。

住民税も所得税と同様に負担が発生します。

個人事業税は、年間の所得が290万円以上の場合に支払う必要があります。

従って、経費削減や節税対策を行って年間所得を290万円未満に抑えることが、個人事業税を支払わなくて済む効率的な働き方となります。

フリーランスの手取り収入を増やすために青色確定申告を利用しよう!

フリーランスの手取り収入を増やす最も効果的な方法は、「青色確定申告」を利用することです。

確定申告には、「白色確定申告」と「青色確定申告」の2種類が存在しています。

それぞれの特徴について以下にまとめるため確認しましょう。

白色確定申告の特徴

白色確定申告には以下の特徴があります。

- 控除額が10万円

- 帳簿の記載方法がシンプルで理解しやすい

高額の控除額を得ることはできませんが、確定申告が初めての方でも簡単におこなうことができます。

青色確定申告の特徴

青色確定申告には、以下の特徴があります。

- 控除額が65万円と白色に比べて高額

- 帳簿の記載方法が複雑で手間がかかる

- 電子申告以外で確定申告を行うと控除額が減少することがある

高額の控除額を活用できる青色確定申告は、節税対策に非常に有効です。

ただし、帳簿に記載する項目などが複雑で手間がかかることがデメリットとなります。

その一方で、手間はかかりますが、レシートや領収書、購入日時などをきちんと記録すれば対応できます。

控除額が高いほど節税効果がありますので、特別な事情がない限り、フリーランスの方には青色確定申告をおすすめします。

青色確定申告を行うための方法

青色確定申告を行うためには、開業届の提出が必要です。

また、青色申告を希望する旨を税務署に届け出る必要があります。

手続きが煩雑な部分もありますが、節税対策として有効な方法であるため、ぜひ青色確定申告を行ってください。

- 開業届けの提出

- 青色申告の希望を示す書類の提出

フリーランスとサラリーマンの手取り金額における違い

フリーランスと正社員との収入の違いは、主に以下の2点に集約されます。

正社員のほうが手取り額が高い傾向がある

フリーランスには、すべて自己負担するというマイナス面が存在します。

正社員の場合、税金や社会保険料の計算は会社が行ってくれていましたね。

また、会社には有給休暇やボーナスが支給されるため、受け取る額は高くなります。

一方で、フリーランスは、自分で仕事の案件を探し、働いた分だけしか受け取ることができません。

さらに、税金や社会保険料の支払いがあるため、思っていたよりも手取り額が少なくなるかもしれません。

このような点から見ても、正社員とフリーランスでは手取り額に違いがあるといえるでしょう。

フリーランスは独自の節税対策が可能である

フリーランスは、自分で確定申告を行うことから、節税の方法が増えます。

正社員の場合、節税対策はiDeCoやふるさと納税くらいですが、フリーランスは経費の計上で所得を減らすことができます。

また、青色申告を行うことで、さらに所得控除が受けられます。

もし正社員時代と同じ手取り額だった場合でも、節税対策をうまく活用すれば、手元に残る額が多くなります。

まとめ|フリーランスに転身するなら年収600万~700万円が理想的

フリーランスは正社員と違い、税金や社会保険料を全て自分で計算して支払わなければなりません。

毎月の手取り額の算定や帳簿の管理など、最初のうちはやるべきことが多く大変ですが、自分のスタイルで働くことができ、様々な仕事を手に入れることが可能です。

年収によっては手当がもらえたり、さらに所得控除も受けられたりすることがあります。

節税の方法を上手に活用すれば、実質的な手取り額も増えていくでしょう。

フリーランスは自然と税金について関心を持つようになります。

だからこそ税金を最小限に抑えるために、年収を最適化する方法を見つけてみましょう。

理想的な年収は600万~700万円程度がお得かもしれません。

無理なく仕事をこなし自由な生活を送るために、税金や社会保険、手取り額などをしっかり検討しましょう!