フリーランスで年収1,000万円を稼ぐ職種や方法が気になりませんか?

この記事では、1,000万円を稼げるフリーランスの仕事や具体的な手法をご紹介します。

最後まで読んで、フリーランスで年収1,000万円を達成するためのロードマップを描いていきましょう。

さらに、年収1,000万円時の手取り額や税金の情報も参考にし、年収アップを実現しましょう。

フリーランスにおすすめサイト

「ITプロパートナーズ」は、WEBマーケター・WEBデザイナー・ITエンジニアの案件紹介をしているITフリーランスエージェント支持率No.1(2021年7月期)の優良案件を探せるサイトです。

週2日から働ける仕事も多く、エンド直の案件が多いので高単価案件が多いのが特徴。

利用には料金が一切かからず、面談の日程調整や単価交渉、参画中の悩みや相談などのサポートなど完全無料で利用できます。

・登録者55,000人を突破

・はじめて/これからのフリーランスもOK

・企業の評判を事前確認できる

\ たったの60秒で登録完了 /

フリーランスで年収1,000万円稼いでいる人の割合は1割のみ!

フリーランスにおいて年収1,000万円以上を稼ぐ人の割合は1割と言われています。

具体的な業種の内訳は公表されていませんが、年収800万円以上を得ている人が多い分野としてITエンジニアやコンサルタントが挙げられます。

専門スキルと豊富な実績が重要で、それらが揃っていなければ年収1,000万円を達成するのは厳しい状況だと言えます。

[sitecard subtitle=関連記事 url=https://freelance.web-box.co.jp/media/freelance-annual-income/]年収1,000万円のフリーランスの手取りは約750万円

年収1,000万円のフリーランスは約750万円の手取り額になります。

税金や保険料の内訳について解説し、東京都在住・30歳・独身・青色申告・経費10万円のケースでの手取り額と税金の割合を明らかにします。

手取り額の算出方法も紹介します。

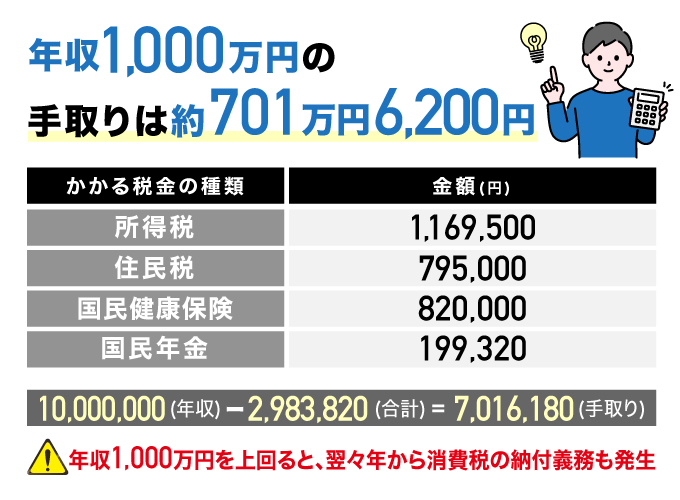

年収1,000万円の手取りは700万円ほど

年収1,000万円の場合、税金や保険料が約300万円引かれます。

内訳は所得税が約94.5万円、住民税が約69.6万円、国民健康保険が約81.1万円、国民年金が約1.66万円です。

| 税金の種類 | 金額(円) |

|---|---|

| 所得税 | 1,169,500 |

| 住民税 | 795,000 |

| 国民健康保険 | 820,000 |

| 国民年金 | 199,320 |

個人事業税が該当する職種は、さらに約27万円の支払いが必要です。

年収1,000万円を超えると、消費税が翌々年に加算されることを覚えておいてください。

フリーランス年収1000万円が支払う税金や保険料の種類

フリーランスが支払う税金や保険料の種類を紹介します。

所得税、住民税、個人事業税、消費税、国民健康保険、国民年金があります。

さらに、既婚者と独身者の納付する税金の違いも解説します。

種類①所得税・住民税

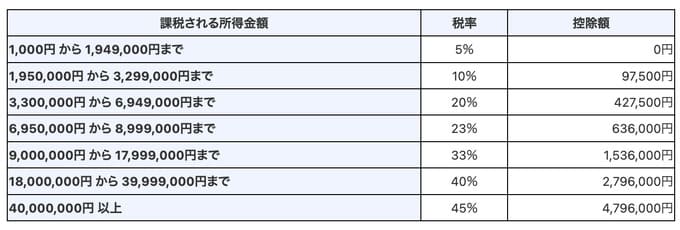

所得税は、所得が1,000円以上の場合に適用される税金で、日本では累進課税制度を採用しています。

具体的な税率は、1,000円以上5%、195万円以上10%、330万円以上20%、695万円以上23%、900万円以上33%、1,800万円以上40%、4,000万円以上45%となります。

[blogcard url=https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2260.htm]このため、所得が増えるほど課税される額も増えます。

一方で、住民税は住む自治体に納める税金で、前年の所得をもとに役所で計算され、通知は毎年6月に届くことが一般的です。

住民税には、区市町村民税と道府県民・都民税があり、それぞれの標準税率は6%と4%です。

このように、所得税と住民税は所得の増減によって支払額が変わります。

累進課税制度により、所得が増えれば増えるほど税額も増えるため、所得税と住民税の計算や納税管理が重要です。

[blogcard url=https://www.mof.go.jp/tax_information/qanda020.html#:~:text=%E4%BD%8F%E6%B0%91%E7%A8%8E%E3%81%AF%E3%80%81%E5%BA%83%E3%81%8F%E3%80%81%E3%81%9D%E3%81%AE,%E3%80%8C%E5%80%8B%E4%BA%BA%E4%BD%8F%E6%B0%91%E7%A8%8E%E3%80%8D%E3%81%A7%E3%81%99%E3%80%82]種類②個人事業税・消費税

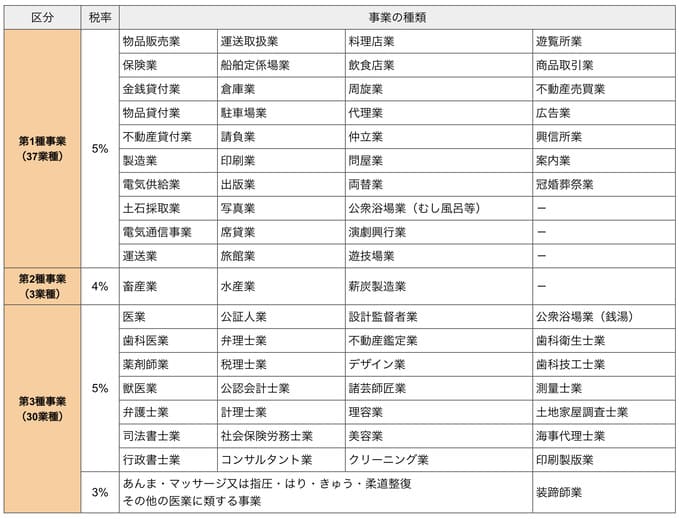

個人事業税と消費税は、それぞれ条件を満たした場合に課税されます。

個人事業税は、法定業種で事業所得が年間290万円を超える場合に対象となり、税率は3~5%です。

一方、消費税は前々年の年収(売上)が1,000万円を超える場合に適用され、売上と仕入れの消費税を計算して納付が必要です。

該当する個人事業主は、確実に納税を行いましょう。

[blogcard url=https://www.saisoncard.co.jp/credictionary/bussinesscard/article132.html]- 個人事業税とは

-

1 概要

個人の方が営む事業のうち、地方税法等で定められた事業(法定業種)に対してかかる税金です。現在、法定業種は70の業種があり、ほとんどの事業が該当します。2 納める方

都内に事務所や事業所を設けて、法定業種の事業を行っている個人の方3 申告の期限・方法

個人で事業を営んでいる方は、毎年3月15日までに前年中の事業の所得などを、都税事務所(都税支所)・支庁に申告することになっています。ただし、所得税の確定申告や住民税の申告をした方は個人の事業税の申告をする必要はありません。この場合には、それぞれの申告書の「事業税に関する事項」欄に必要事項を記入してください。なお、上記に関わらず年の中途で事業を廃止した場合は、所得税の確定申告や住民税の申告とは別に、廃止の日から1か月以内(死亡による廃止の場合は4か月以内)に個人の事業税の申告をしなければなりません。

- 法定業種と税率

- 以下は法定業種と税率をまとめた図表です。

種類③国民健康保険・国民年金

国民健康保険の保険料は前年の所得に応じて変動し、自治体毎に保険料率も異なります。

住んでいる自治体のホームページで確認が必要です。

フリーランスの国民健康保険加入者は、手当がなく全額自己負担となり、全国共通です。

一方、国民年金は所得に関わらず一律の金額で、年による差異は少ないです。

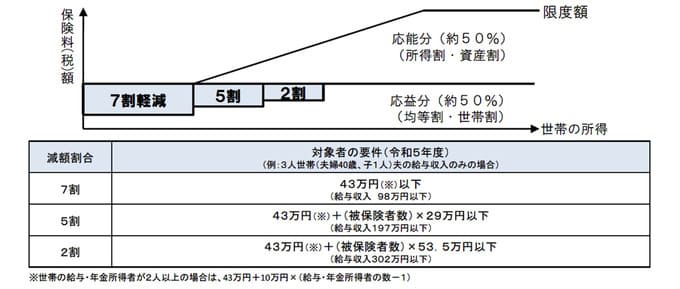

日本の国民健康保険料(税)の算定方法や徴収期限・方法で一般的な方法を表にまとめてみました。

ただし、詳細は各自治体の指針に従って決定されるので、特定の自治体の情報を必要とする場合は、直接その自治体にお問い合わせください。

| 方法と期限 | 詳細 |

|---|---|

| 算定方法 | 国民健康保険税は、前年度の所得に基づいて計算されます。所得、世帯の構成、自治体の条例により異なります。所得税額、住民税額などの情報が基になります。 |

| 徴収期限 | 通常、税額通知書が送付された日から2ヶ月以内に4回に分けて納付します。期限は通常、6月、8月、10月、12月の各月末となりますが、地方自治体によって若干の違いがある場合があります。 |

| 徴収方法 | 税金は、直接市役所や指定された金融機関へ納付することが可能です。また、口座振替やクレジットカード決済も可能な自治体が多いです。具体的な方法は、各自治体のホームページや税務窓口で確認できます。 |

また、国民健康保険税の額を計算するとき、収入が法律で設定された基準を下回る家庭に対しては、一定の割引制度が存在します。

この制度では、一人あたりの保険料(均等割・平等割)が70%、50%、あるいは20%に減少します。

これにより、収入の少ない家庭の負担を軽減することが可能となっています。

割引制度をわかりやすくまとめると以下の図表の通りです。

引用:国民健康保険料・保険税の軽減について

種類④既婚と独身による税金の違い

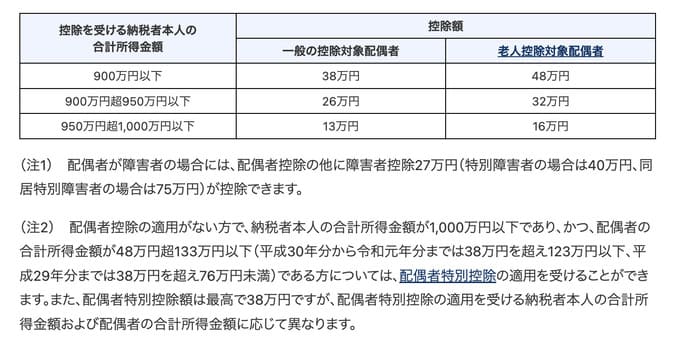

既婚者と独身者では納付する税金の税率や保険料率に違いはありませんが、利用できる控除や健康保険、年金の加入者数による料金が異なります。

既婚者は配偶者控除を利用できるため、課税対象の所得が38万円少なくなります。

また、国民健康保険料や国民年金保険料は、扶養制度がないため加入者の人数分の保険料となります。

この情報は、結婚前後の収入計画や税金・保険料の節約方法を検討する際に役立つはずです。

適切な情報を把握し、賢い選択を行いましょう。

以下は配偶者控除の金額をまとめた図表です。

引用:配偶者控除の金額

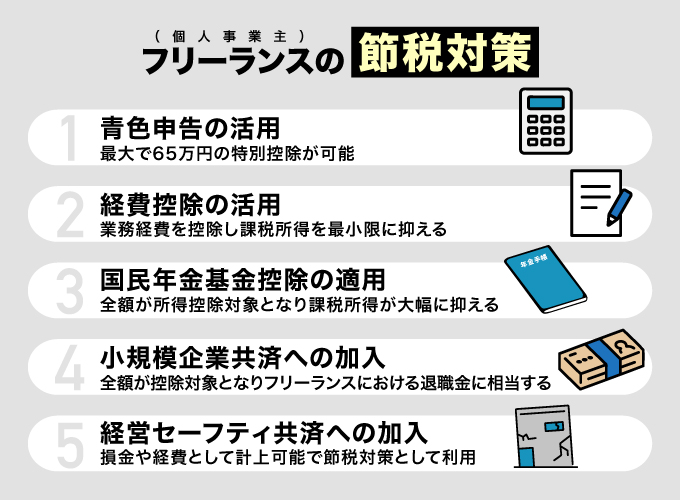

年収1000万円のフリーランスができる節税対策5選!

フリーランスとして月に70万円以上を得た場合、税金を節約して収入を最大化するための手法を検討しましょう。

次の5つの節税策が特に推奨されます。

- 青色申告の活用

- 経費控除の活用

- 国民年金基金控除の適用

- 小規模企業共済への加入

- 経営セーフティ共済への加入

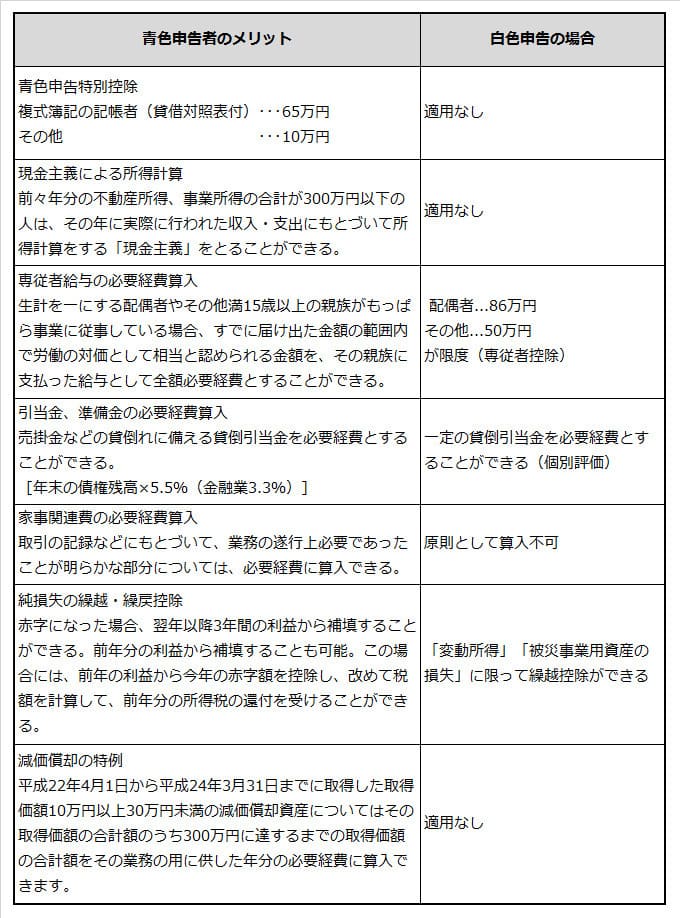

青色申告を利用する

フリーランスの税金対策として有効なのが「青色申告」です。

青色申告を選択することで、最大で65万円の特別控除を受けることができます。

以下が青色申告の主要な点です。

- 税務署に「青色申告承認申請書」を提出する必要があります

- 開業届出を行っている個人事業主だけが申請することができます

- 複式簿記による帳簿の記録が必要です

- 電子申告と電子記帳保存をすると65万円の控除が受けられます

- 電子申告を行わない場合でも、55万円の控除が受けられます

- 簡易記帳で申告すると、10万円の控除が受けられます

青色申告を行うためには、事前の申請や複式簿記による記録など、手間がかかる手続きが必要です。

しかし、大きな控除額が見込めるため、フリーランスとしては重要な節税策となります。

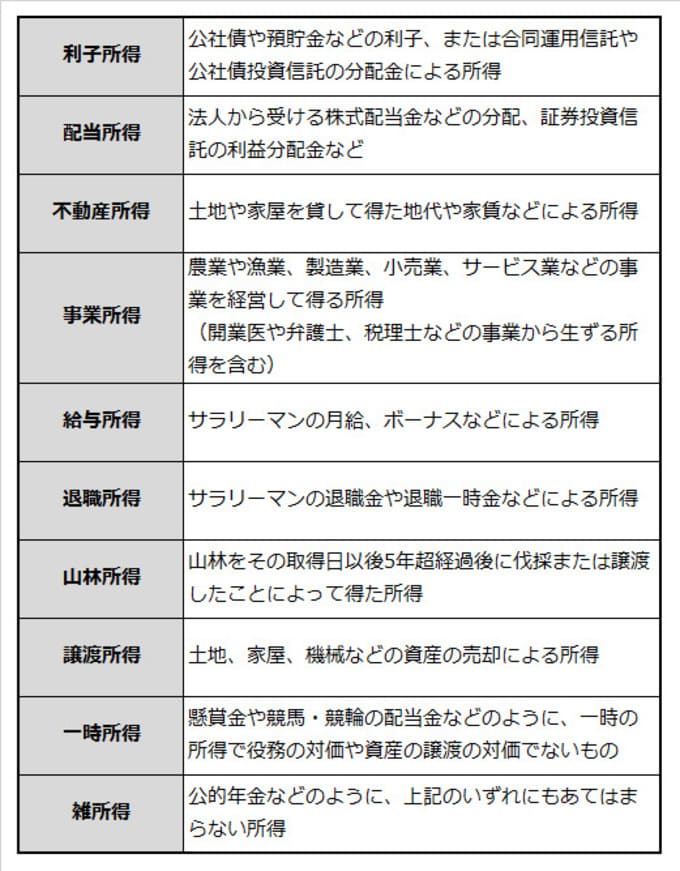

- 青色申告ができる人

-

青色申告制度は、すべての納税者に対して認められているわけではありません。確定申告が不要な給与所得のみのサラリーマンや、臨時的な所得のみがあった人は対象外となります。規模の大小はともかく、ある業務を毎年経常的に行っている人が青色申告の対象となります。

所得税法では、所得を利子所得・配当所得・不動産所得・事業所得・給与所得・退職所得・山林所得・譲渡所得・一時所得・雑所得の10種類に分けてそれぞれの所得金額を計算しています。このうち、青色申告ができる人は、

- 不動産所得

- 事業所得

- 山林所得

を生ずる業務を行う人となっています。したがって、

- 不動産所得の基因となる資産を貸付けている人

- 事業所得を生ずべき事業を経営している人

- 山林を保有している人

であれば、不動産の貸付の規模や山林の保有規模の大小は問いません。反対に、不動産所得、事業所得、山林所得の3種類以外の所得だけの人は青色申告をすることができません。

引用:青色申告の基礎知識

- 所得税法の所得区分

- 青色申告の法的メリット

- 青色申告のメリットをまとめた図表は以下の通りです。

- 青色申告承認申請書の提出期限

- 以下に「青色申告承認申請書」の提出期限に関する情報を表にまとめました。特定の状況により提出期限が変動するため、詳細を確認してください。

状況 提出期限 通常 申告年の3月15日までに所轄税務署に提出 開業が1月16日以降 開業の日から2カ月以内に提出 業務を相続したとき 特別な手続きが必要。詳細は所轄税務署に問い合わせてください

所得税の青色申告承認申請書は以下のボタンからダウンロードが可能です。

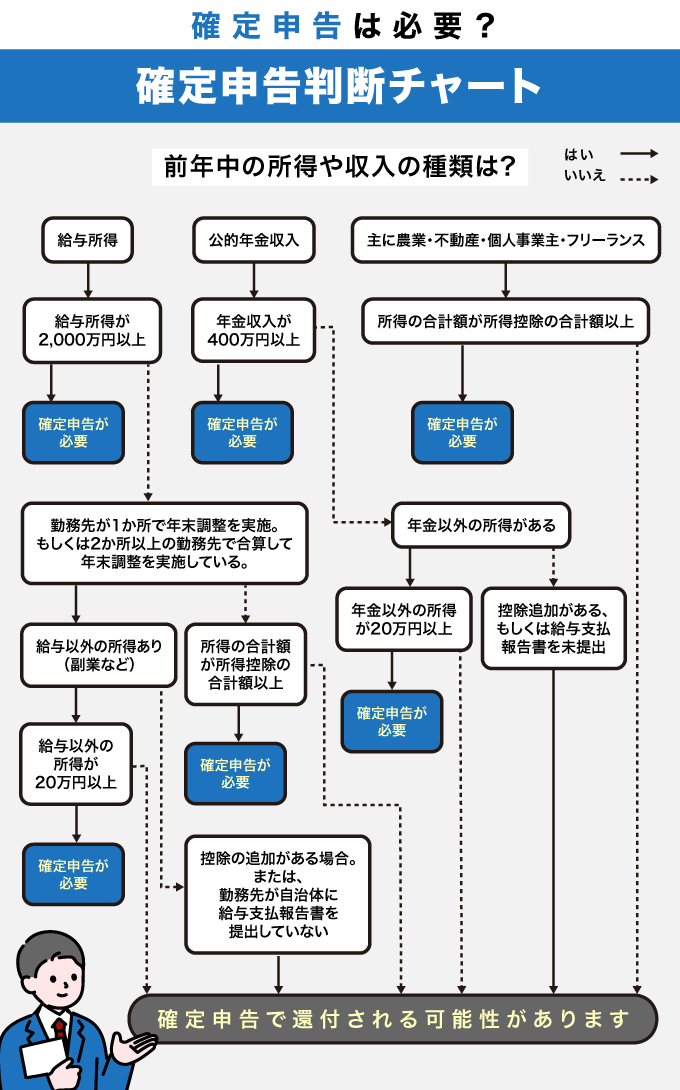

青色申告をするのには確定申告をする必要があります。確定申告が必要なケースは以下のフローチャートを参考にしてください。

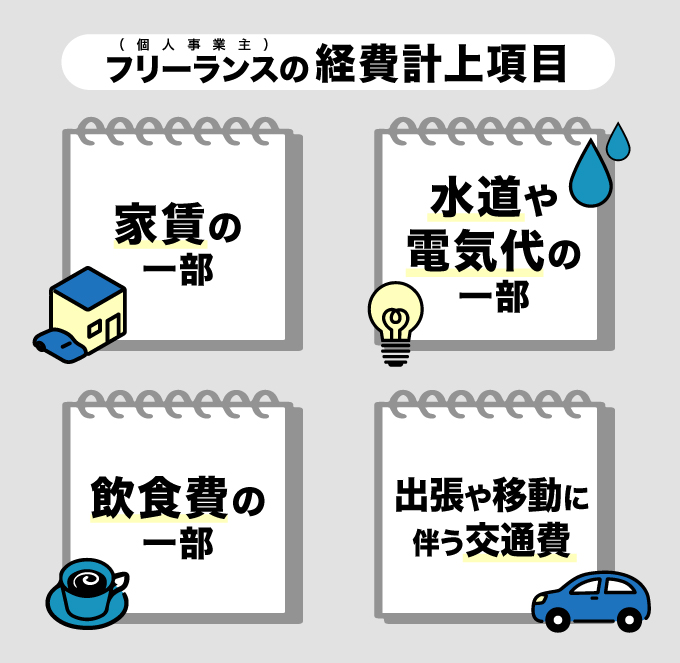

経費を計上する

フリーランスとして働く際には、関連する業務経費を控除して税額を低減させることが可能です。税額は課税所得に比例するので、詳細に経費を把握し、課税所得を最小限に抑えることが肝心です。

フリーランスであれば、以下のような項目を業務経費として計上することができます。

| 経費の種類 | 詳細 |

|---|---|

| 家賃の一部 | フリーランスとしての仕事を自宅で行っている場合、家賃の一部をビジネス経費として計上することが可能です。ただし、その部分が仕事専用のスペースであることが重要です。 |

| 水道や電気代の一部 | 自宅で仕事を行う場合、水道や電気の一部をビジネス経費として計上できます。ただし、これも仕事に使用する割合に基づくことが一般的です。 |

| 飲食費の一部 | 顧客やクライアントとのビジネスミーティングの際の飲食費は、経費として計上できます。また、出張時の飲食費も経費として計上可能です。 |

| 出張や移動に伴う交通費 | 出張やビジネスミーティングのための移動費は全額経費として計上可能です。これには、公共交通機関の料金、ガソリン代、飛行機のチケットなどが含まれます。 |

自宅で働いているフリーランスの場合、一部の生活費を業務経費として控除できます。

頻繁に出張や移動が必要なフリーランスの場合、その交通費を業務経費として計上することも可能です。

さらに、ビジネスに必要な服装の購入費用も、業務に直結する経費として控除することが可能です。

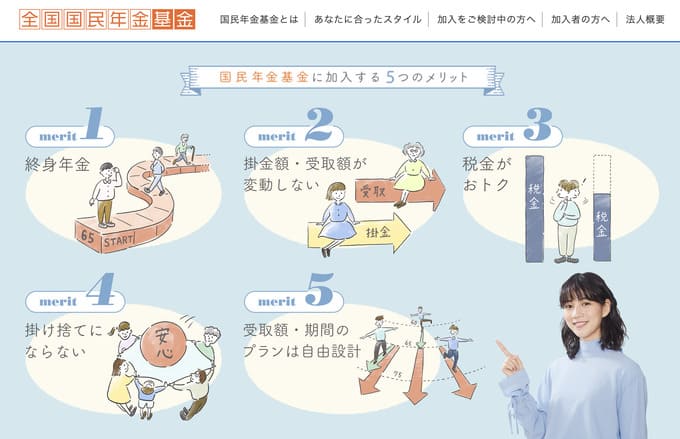

国民年金基金の控除を受ける

年金の上乗せが可能な国民年金基金では、全額が所得控除対象となります。

国民年金基金の最高月額は68,000円で、年間では約81万6,000円です。

この金額を年収から差し引くことで、課税所得が大幅に減ることになります。

さらに、退職後の年金受給額が増えるため、フリーランスにとっては一石二鳥の制度となります。

小規模企業共済を利用する

フリーランスにおける退職金に相当する小規模企業共済は、全額が控除対象となります。

月額10,000円から70,000円まで、500円単位で自由に金額を選択することができ、従業員数が20人以下の個人事業主なら誰でも加入可能です。

月額70,000円を掛ければ、年間で84万円の控除が可能となります。

経営セーフティ共済に加入する

取引先の倒産などで経営に困難が生じたフリーランスを救済する経営セーフティ共済は、節税対策としても利用できます。

掛金は所得控除対象になりませんが、損金や経費として計上することが可能です。

万が一の事態への対策と同時に、所得を抑えることができるので、ぜひ利用を検討してみてください。

- 経営セーフティ共済に加入するメリット

-

ポイント1 無担保・無保証人で、掛金の10倍まで借入れ可能

共済金の借入れは、無担保・無保証人で受けられます。共済金貸付額の上限は「回収困難となった売掛金債権等の額」か「納付された掛金総額の10倍(最高8,000万円)」の、いずれか少ないほうの金額となります。ポイント2 取引先が倒産後、すぐに借入れできる

取引先の事業者が倒産し、売掛金などの回収が困難になったときは、その事業者との取引の確認が済み次第、すぐに借り入れることができます。ポイント3 掛金を損金、または必要経費に算入できる

掛金月額は5,000円~20万円まで自由に選べ、増額・減額できます。また確定申告の際、掛金を損金(法人の場合)、または必要経費(個人事業主の場合)に算入できます。ポイント4 解約手当金が受けとれる

共済契約を解約された場合は、解約手当金を受け取れます。自己都合の解約であっても、掛金を12か月以上納めていれば掛金総額の8割以上が戻り、40か月以上納めていれば、掛金全額が戻ります(12か月未満は掛け捨てとなります)。

年収1000万円以上の案件が掲載されているフリーランスエージェント

レバテックフリーランス:フリーランスエンジニア向け

・これからフリーランスを目指す人でもOK

・職務経歴書などの事前準備は不要

「レバテックフリーランス」は、5,000社以上の企業から直接案件を保有しており、そのため大手企業の案件があることから、報酬単価が高い案件を多数揃えています。

また報酬単価が高い理由の一つに、仲介業者を一切介さないため、より高単価の案件を直接、あなたに提供できています。

これにより、あなたの専門スキルが真に評価され、報酬に反映されるのです。

レバテックフリーランスでは専任の担当者が案件の紹介から面談の日程調整、単価交渉、参画中のサポートまで全面的に行います。

実際に、利用者の満足度は92.6%と高い評価を得ているのも事実です。

- 運営会社の会社概要

-

項目 内容 社名 レバテック株式会社 代表取締役 岩槻 知秀 代表執行役社長 高橋 悠人 資本金 60,000,000円(資本準備金含む) 事業内容 1. システムエンジニアリング事業

2. IT・Web領域における人材紹介事業認定 有料職業紹介事業許可番号 13-ユ-308734、 労働者派遣事業 派13-308125、 プライバシーマーク認定番号 第10822633 設立 2017年8月1日 株主 レバレジーズ株式会社 (https://leverages.jp/business/it)

ITプロパートナーズ:エンジニア&マーケター&デザイナー向け

・フリーランス全般の案件がある

・エンド直で高単価

「ITプロパートナーズ」は、週2日から働ける案件を豊富に取り扱っています。

またリモートや時間がフレキシブルな案件などのフリーランスが他の案件とも並行しやすく、働きやすい柔軟案件を多く取り揃えています。

さらに会員登録した当日から使えるフリーランス向け報酬即日払いサービスの「ペイトナーファクタリング」と併せて利用することで、請求書をすぐに現金化することができるようになります。

- 運営会社の会社概要

-

項目 内容 会社名 株式会社Hajimari 事業内容 – ITプロパートナーズ事業

– 人事プロパートナーズ事業

– ファイナンスプロパートナーズ事業

– マーケティングプロパートナーズ事業

– intee事業

– TUKURUS事業

– メンタープロパートナーズ事業

– HR University事業設立 2015年2月26日 資本金 1億円 代表取締役 木村 直人 社員数 128名(2022年11月時点 正社員・インターンのみ) 許認可 – 有料職業紹介事業: 13-ユ-307288 <br> – 一般労働者派遣事業: 派13-306091 所在地 東京本社: 〒150-0043 東京都渋谷区道玄坂1-16-10渋谷DTビル6階(総合受付)・9階 電話番号 03-6450-6076(代表) FAX 03-6450-6077 intee専用 03-6277-5980

年収1,000万円以上稼げるおすすめの仕事

年収1000万円を稼げるフリーランスにおすすめの仕事は、専門業・士業、コンサルタント、ITエンジニア。

これらの業種で成功をつかみましょう。

| 職種 | 平均年収の範囲 | 特筆事項 |

|---|---|---|

| 専門業・士業 | 約3割が800万円以上 | 専門資格を持つことで高収入が期待できる。通信教育で資格取得も可能 |

| コンサルタント(コンサル) | 約2割が800万円以上 | 高単価案件の獲得や多様なクライアントとの関わりが成功の鍵 |

| ITエンジニア | 平均300〜500万円、1,000万円も可能 | AIやIoT関連のスキルがあると需要が高く、人手不足の業界でのチャンスが増える |

専門業・士業

専門業・士業をフリーランスで営む人の約3割は年収800万円以上を稼いでおり、専門資格が求められる業種だからこそ高収入が期待できると言われています。

医師や弁護士などの学習は長期間かかるものの、通信教育で取得できる士業も存在します。

年収1,000万円を目指すなら、自分ができる範囲でチャレンジするのがおすすめです。

コンサルタント(通称:コンサル)

フリーランスコンサルタントで年収800万円以上稼ぐ人は約2割。

年収1,000万円を目指すには、高単価案件の獲得や複数取引先との契約等、働き方の工夫が求められます。

コンサル業界ではスキルと実績が重要な要素となります。

多様なクライアントとの関わりを深め、実務経験を積むことが成功へのカギとなります。

ITエンジニア(フリーランスエンジニア)

ITエンジニアは平均年収が300〜500万円とされるものの、スキル次第で年収1,000万円も可能となります。

特にAIやIoT関連スキルやハードウェア知識があれば需要も高く、好条件をつかめるチャンスが広がります。

人手不足が続くIT業界では、スキルアップで優位に立ち求人市場で引く手あまたになれるでしょう。

フリーランスで年収1,000万円以上稼いでいる人の特徴

年収1,000万円のフリーランスに共通する特徴は、趣味が仕事、謙虚さ、企業の売上への意識、高い技術力、成果の出し方、生産性の高さ、スケジュール管理力、コミュニケーション能力、複数のスキルを持つことの9つあります。

9つのスキルを以下の表に簡潔にまとめたのでぜひ参考にしてください。

| 特徴 | 説明 |

|---|---|

| 仕事が趣味 | 楽しむことで自然と収入が増え、知識や経験が増加する。 |

| 常に謙虚でいる | 人脈が広がりやすく、信頼を築くことで収入向上が期待できる。 |

| クライアントへの貢献 | 依頼を超えた働き方や企業の売上向上を意識している。 |

| 自己スキルが高い | 基礎知識と技術が確固としており、最新技術にも適応可能。 |

| 成果を確実に出す | 作業目的を理解し、大きな成果を上げる働き方。 |

| 効率よくスピーディーに | 短時間での高い集中力により、生産性が高まり収入増。 |

| 余裕のあるスケジュール管理 | 急な依頼にも対応でき、高品質な仕事が可能。 |

| 営業力とコミュニケーション能力 | 条件交渉や意思疎通が得意で、良い条件の案件や多様な仕事の受注が可能。 |

| 複数のスキルを保持 | 多様なスキルをもっており、「あれもこれもできる」タイプで、仕事のオファーが増え収入が上がる。 |

これらの特徴を身につけることで成功への道が拓けます。

仕事が趣味

年収1,000万円を稼ぐフリーランスの多くは、仕事が趣味のタイプです。

仕事を楽しみ、時間を忘れて没頭し、休日にも働くことが多く、自然と収入が増えます。

また、仕事を通じて学ぶことが増え、好循環的に年収が高くなる傾向があります。

彼らの成功要因は仕事への情熱でしょう。

常に謙虚でいる

年収1,000万円のフリーランスは、謙虚で好感度が高く、人脈が広がり易い傾向があります。

周囲の意見を受け入れ、新しい知識や技術を吸収することで、信頼を築き、受注件数や好条件の案件が増えることで年収向上が期待できます。

クライアントへの貢献

年収1,000万円を目指すフリーランスは、企業の利益を重視し依頼を超えた貢献を心がけます。

単純に与えられた仕事をこなすだけでは報酬アップや条件改善が難しいため、企業の売上向上を意識した働き方が成功への鍵です。

自己スキルが高い

年収1,000万円を稼ぐフリーランスは、技術力が抜群で基礎知識と技術を習得しています。

職人のように仕事の本質を理解し、最新技術へも適応できるので安定的な収入が期待できます。

目新しい技術に惑わされず、確かなスキルで高収入を実現しているのです。

成果を確実に出す

年収1,000万円のフリーランスは、現場で最大の成果を生む人が多く、作業目的を理解し、大きな成果を上げる方法を考えて働きます。

信頼できるフリーランスはクライアントに喜ばれ、依頼が増加し、年収も向上することが期待できます。

実力あるフリーランスは成功へのカギとなります。

効率よくスピーディーに

年収1,000万円を稼ぐフリーランスは、生産性が高く効率的に仕事をこなす人が多いです。

作業時間を厳密に設定し、短時間で集中力を発揮することでコストパフォーマンスも向上するため、収入増につながるのです。

余裕のあるスケジュール管理

年収1,000万円のフリーランスは余裕のあるスケジュールで働くことが多く、急な依頼に対応でき信頼を得られます。

余裕があると心にも安定が生まれ、高品質な仕事が実現可能になるため、スケジュール管理が成功のカギとなります。

営業力とコミュニケーション能力

年収1,000万円のフリーランスは、コミュニケーション能力が高く、条件交渉や意思疎通が得意です。

このトークスキルは仕事に必須で、コミュニケーション能力が高いと、仕事がスムーズに進み、良い条件の案件や多様な仕事の受注が可能になります。

複数のスキルを保持

年収1,000万円を稼ぐフリーランスに共通するのは、多様なスキルを持っていることです。

専門性だけでなく柔軟性を持ち、「あれもこれもできる」タイプになることで、仕事のオファーが増え収入が上がります。

そして、各スキルを磨くことで高収入が実現可能です。

フリーランスで年収1,000万円を目指す方法

フリーランスで年収1,000万円を目指すためには、専門スキルの習得、多様な案件への挑戦、高ニーズ職種の選定、売上貢献、趣味の追求、そしてフリーランスエージェント活用などの6つの方法が役立ちます。

ニーズの高いスキルを身につける

フリーランスが年収1,000万円を目指すためには、高い専門性を持ったスキルが必須です。

専門スキルを持つことで、人材価値が上昇し、競合が少ない分野で活躍するチャンスが増えます。

その結果、受注件数が増加し、より好条件で仕事を獲得できるでしょう。

案件の参画数を増やす

フリーランスが年収1,000万円を目指すには、多様な案件に挑戦し、仕事の分野を広げることが鍵です。

未経験のジャンルへの挑戦はスキルアップやキャリア向上に繋がり、幅広い分野をそつなくこなすことでクライアントからの信頼も高まります。

ニーズの高い職種を選択する

フリーランスが年収1,000万円を狙うには、需要が高く報酬も高い業種を選ぶことが鍵となります。

高度な専門知識・スキルを持つだけでなく、伸びる分野や長期ニーズのある業界で実力を発揮し、仕事が続くよう磨くことが重要です。

売上に貢献する

年収1,000万円を目指すフリーランスには、クライアントの信頼を築くことが不可欠です。

達成するには、案件ごとの売上貢献度を意識し、求められるレベル以上の結果を出すことが重要です。

高い意識と実績を持つフリーランスほど、報酬も自然と向上します。

プライベートを充実させる

年収1,000万円を目指すフリーランスには、趣味を増やし思い切り楽しむ方法が効果的です。

興味あることを趣味にし、極めることで人間的魅力を高め、コミュニケーション力も向上させます。

仕事とプライベートのメリハリをつけ、効率的に働くことが可能になります。

フリーランスエージェントを利用する

フリーランスエージェントを活用すれば、年収1,000万円を目指せます。

担当者からの仕事紹介で営業不要、効率的に仕事探しが可能となります。

条件としてあらかじめ年収1,000万円以上を希望すると、対象の案件を優先して情報を得られるでしょう。

また、1,000万円案件のみに絞って自身で検索することもできます。

→横スクロールできます

| おすすめエージェント | 支払いサイクル | おすすめの人/特徴 | 案件のジャンル | マージン率 | 公式サイト (全て完全無料) |

|---|---|---|---|---|---|

| \業界最短/ 15日 |

・業界トップクラスの案件数 ・登録者数10万人超えのNo.1エージェント ・大企業案件が豊富だから単価が高い |

エンジニア マーケター 高スキルのライター |

およそ 10%〜20% |

公式サイトはこちら

案件数:約40,000 |

|

| 35日 | ・週2日から働ける副業案件が豊富 ・2022年の支持率No.1 ・エンド直だから高単価が多数 |

エンジニア マーケター |

非公開 | 公式サイトはこちら

案件数:約5,100 |

フリーランスの平均年収を4つの種類別で紹介

副業系フリーランス、パラレルワーカー、自由業フリーランス、独立系オーナーの4タイプ別で、フリーランスの平均年収を紹介します。

また各種の収益性や働き方の違いについても解説します。

副業系フリーランサーの平均年収

副業系フリーランスの平均年収は約74万円で、月額換算で約61,600円。

本業や家事・育児と並行してスキマ時間で副業を行う方が多く、収入補填やお小遣い稼ぎが主な目的で、年収自体は高額ではないことが特徴です。

パラレルワーカーの平均年収

パラレルワーカー(複数の企業と契約して働くスタイル)のフリーランスの平均年収は約154万円。

月額12万9,000円で、副業系フリーランサーよりも高い金額です。

このデータから、1つの契約あたりの報酬が低いことが判明。

パラレルワークは収入面でも魅力があると言えるでしょう。

自由業フリーランサーの平均年収

自由業系フリーランサーの平均年収は約157万円で、月額平均が約13万1,000円と低い数字です。

本業の収入としては厳しい状況と言えます。

業務委託で仕事を請け負う彼らにとって、収入アップの方法は好条件のクライアントを見つけることが重要です。

独立オーナー系フリーランサーの平均年収

独立オーナー系フリーランサー(個人事業主・法人経営者)の平均年収は約356万円で、タイプ別フリーランス中最高額です。

該当者数も多く、月収約29万6,700円は20代会社員の平均年収に近い水準を示しています。

フリーランスの平均年収を職種別で紹介

フリーランスの平均年収をエンジニア、デザイナー、Webマーケター、ライター・ディレクター、コンサルタントの5つの職種別で比較し、各職種の収益性を解説していきます。

| 職種 | 平均年収の範囲 | 特筆事項 |

|---|---|---|

| フリーランスエンジニア | 300万円〜1,000万円以上 | 上流工程への関与が年収アップの鍵 |

| フリーランスデザイナー | 400万円未満〜800万円以上 | ヒアリング力が収入向上の鍵 |

| フリーランスWebマーケター | 600万円〜1,000万円以上 | 副業として活動する人も多い |

| フリーランスライター・ディレクター | 400万円未満〜1,000万円近く | 収入格差が大きい |

| フリーランスコンサルタント | 800万円以上 | 月額100〜200万円の案件も存在し、高年収も可能 |

フリーランスエンジニアの平均年収

IT系フリーランサーの年収は高く、300万〜500万円が最も多く、1,000万円前後も珍しくありません。

しかし、下請けプログラマーやテスターといった層も存在します。

高年収を実現するためには、スキルを磨いて上流工程に関与することが重要です。

フリーランスエンジニアは高い年収を狙える職種ですが、努力も必要です。

フリーランスデザイナーの平均年収

クリエイティブ・フォト系フリーランスデザイナーの年収は幅広く、フリーランス協会調査によると、約24%が400万円未満、同じく約24%が400-800万円となっています。

また、800万円以上稼ぐデザイナーも存在します。

成功には知識やスキルだけでなく、クライアントのニーズを把握するヒアリング力も不可欠です。

フリーランスWebマーケターの平均年収

フリーランスWebマーケターの平均年収は600万~800万円と高い水準にあり、Webサービス業界では欠かせない役割を果たしています。

経験や実績によっては、年収1,000万円以上も夢ではありません。

一方で、柔軟な働き方が可能なため、副業として活動する人も多く見受けられます。

フリーランスライター・ディレクターの平均年収

フリーランスライターの平均年収は400万円未満と低いが、副業での参入者やスキル要求の低さが要因となっています。

しかし、年収1,000万円に迫る高収入者もおり、収入格差が大きい職種であることが分かります。

フリーランスコンサルタントの平均年収

フリーランスコンサルタントの平均年収は800万円以上。

年収400万円未満は稀で、報酬相場が高い職種。

月額100〜200万円単価の案件も存在し、スキルと経験によっては年収1000万円超が可能です。

フリーランスのメリット

フリーランスは、全利益が自分のものになる、収入増加のチャンスがある、人脈が広がることの3つのメリットがあります。

売上が利益になる

フリーランスはクライアントからの報酬を全額利益にできる一方、会社員は売上貢献に関わらず給与は変わらず、インセンティブ制度がない限り、収入は固定です。

仕事の保証と引き換えに給与が低く設定されることが一般的です。

対してフリーランスは税金や保険料を差し引いた額が利益となります。

案件が多ければ多いほど稼げる

フリーランスは仕事を増やすほど収入が上がり、複数案件をこなす人ほど高収入。

一方、会社員の収入は作業量に直接反映されず、時間外手当が別途支給されることはあるものの限界があります。

そこで、副業フリーランサーとして活動する会社員も増えています。

コミュニティを作れる

フリーランスはブログやSNSで仕事を発信し、売上につなげることができ、人脈を広げた仕事情報を発信することで市場価値を高めることが可能です。

しかし、会社員は組織の就業規則に縛られ、自由な発信が難しいのが現実です。

このように、世間に自分をアピールし人脈を拡大できるのは、フリーランスにしかできない大きな魅力と言えるでしょう。

フリーランスのデメリット

フリーランスのデメリットは収入の不安定、保険が脆弱、社会的信用が低い、確定申告等の煩雑な作業、スキル伸び悩むなどが挙げられます。

上記5つの具体例と対策を解説します。

収入が不安定

フリーランスは仕事の保証がなく収入が不安定であり、取引先の都合により仕事や報酬が減るリスクがあるため、デメリットを回避するための3つの方法があります。

複数のクライアントと契約する、空いた時間に副業を行う、貯金をすることです。

特に貯金は重要で、急な仕事の減少に備えて数カ月分の生活費を計画的に貯めることが求められます。

一部の保険が適用されない

フリーランスは国民健康保険に加入しても、出産手当や傷病手当など一部の保険が受けられません。

また、国民年金の支給額も会社員より少ないデメリットがあります。

カバーするために、国民年金基金、個人型確定拠出年金、民間の生命保険の3つを検討することをすすめします。

これらは所得控除が適用され、節税にも役立ちます。

退職後の安定した生活のために、早めに取り組みを始めることが大切です。

ローンなどの審査に通らない可能性もある

フリーランスは、社会的信用が低いというデメリットがあるため、銀行ローンやクレジットカード申込み、賃貸物件契約で審査に通らないことがあります。

対策として、独立前に必要な審査を済ませたり、年収を増やしたり、貯金をしておくと良いでしょう。

また、個人事業主として成果を上げることで、社会的信用が自然と向上します。

フリーランスになる前に、必要な契約はすべて完了させておくことが重要です。

毎年確定申告が必要

フリーランスは経理事務を自己管理し、年1回の確定申告が求められます。

経費に生活費や飲食費が含まれることもあり、適切な計上が重要です。

収支管理を後回しにすると確定申告時に大変な労力が必要になり、1日が潰れることもあります。

会計ソフトを活用し、継続的な収支管理を心掛けましょう。

スキルアップが難しい

フリーランスは、スキルアップが難しいデメリットがあります。

若手会社員とは異なり職場での教育が少なく、即戦力が求められます。

このため、フリーランスはオンラインスクール等で勉強するなど、自己研鑽が重要となります。

年収1,000万円未満の手取りシミュレーション

フリーランスの税金や手取りのシミュレーションをまとめました。

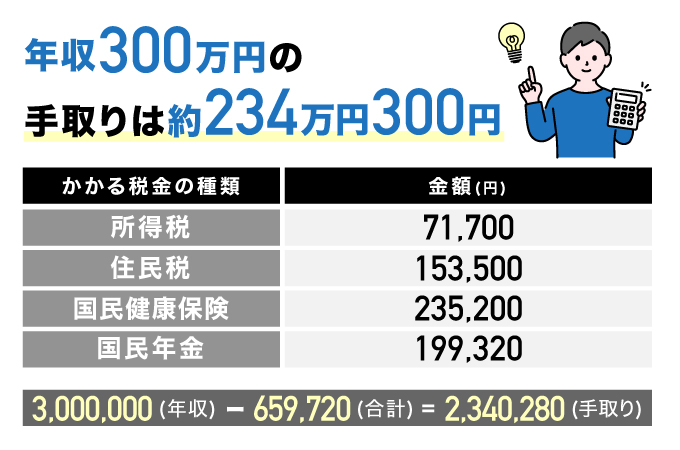

年収300万円の手取り額

年収300万円のフリーランスの手取りは約234万300円です。

税金と保険料の内訳は、所得税71,700円、住民税15万3,500円、国民健康保険約23万5,200円、国民年金19万9,320円です。

| 税金・保険の種類 | 金額 |

|---|---|

| 所得税 | 71,700円 |

| 住民税 | 153,500円 |

| 国民健康保険 | 235,200円 |

| 国民年金 | 199,320円 |

納付額約65万9,720円を年収から引くと、手取りが約234万300円。

個人事業税を支払う場合、年間5000円の税金が引かれ、手取りは約233万5,300円になります。

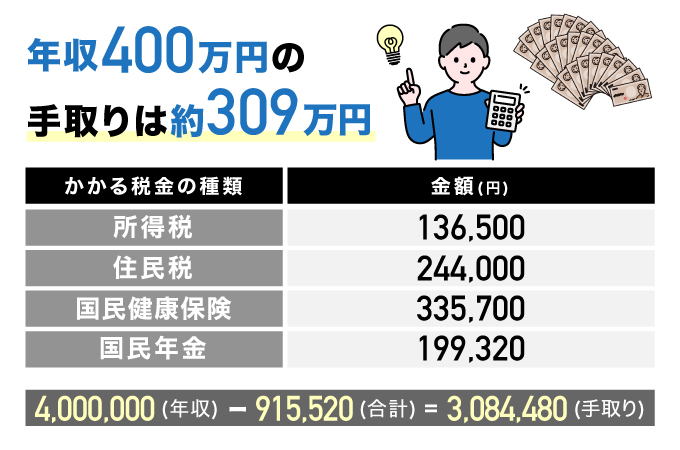

年収400万円の手取り

年収400万円のフリーランスは、手取り約309万円です。

そのうち税金・保険料内訳は所得税13万6,500円、住民税24万4,000円、国民健康保険約33万570円、国民年金19万9,320円。

| 税金・保険の種類 | 金額 |

|---|---|

| 所得税 | 136,500円 |

| 住民税 | 244,000円 |

| 国民健康保険 | 335,700円 |

| 国民年金 | 199,320円 |

そこから約91万円を引いた後の手取りが約309万円。

個人事業税があれば手取りは303万5,000円になります。

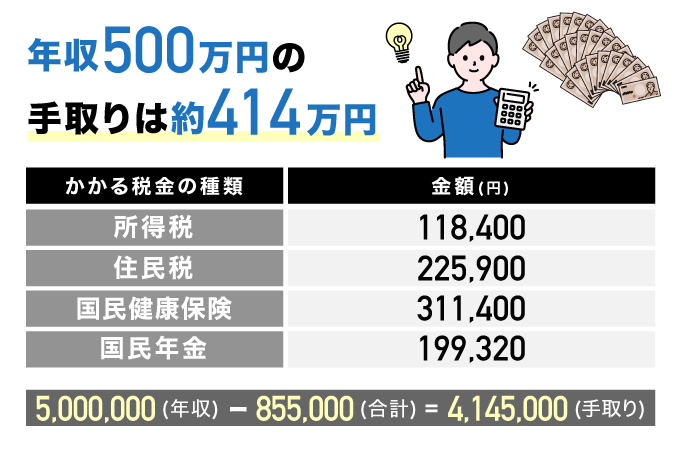

年収500万円の手取り

年収500万円のフリーランスは、手取り額約381万円となります。

税金と保険料は、所得税22万6,900円、住民税33万4,400円、国民健康保険42万5,970円、国民年金19万9,320円の合計約118万6,590円です。

| 税金・保険の種類 | 金額 |

|---|---|

| 所得税 | 226,900円 |

| 住民税 | 334,400円 |

| 国民健康保険 | 425,970円 |

| 国民年金 | 199,320円 |

個人事業税が課される場合、年間10万5,000円減らし手取り約370万8,410円です。

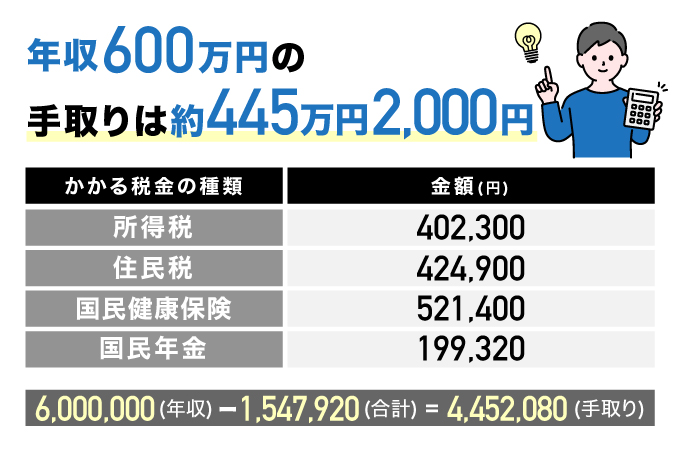

[sitecard subtitle=関連記事 url=https://freelance.web-box.co.jp/media/freelance-annual-revenue-5-million/]年収600万円の手取り

年収600万円のフリーランスの手取りは、約445万2,000円。

税金と保険料の内訳は所得税40万2,300円、住民税42万4,900円、国民健康保険約52万1,400円、国民年金19万9,320円で、年収600万円の場合、約154万7,920円が納付となります。

| 税金・保険の種類 | 金額 |

|---|---|

| 所得税 | 402,300円 |

| 住民税 | 424,900円 |

| 国民健康保険 | 521,400円 |

| 国民年金 | 199,320円 |

手取り額は約445万2,000円。個人事業税が適用されると、15万5,000円加算され、約429万7,000円の手取り額となります。

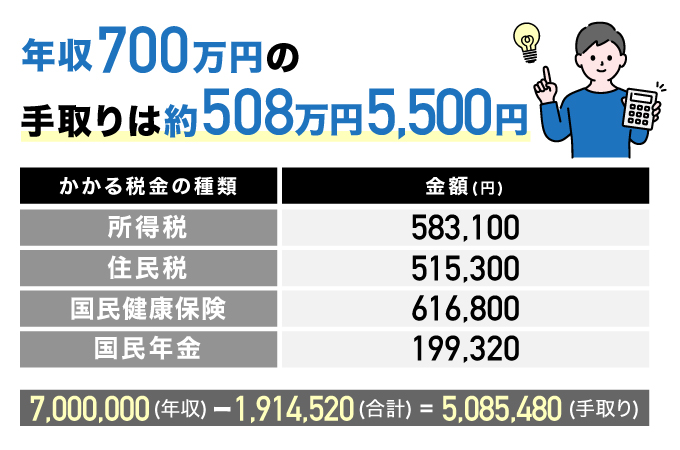

[sitecard subtitle=関連記事 url=https://freelance.web-box.co.jp/media/freelance-6-million-per-year/]年収700万円の手取り

年収700万円のフリーランスの手取り額は約508万5,500円。

税金・保険料内訳は、所得税58万3,100円、住民税51万5,300円、国民健康保険約61万6,800円、国民年金19万9,320円。

| 税金・保険の種類 | 金額 |

|---|---|

| 所得税 | 583,100円 |

| 住民税 | 515,300円 |

| 国民健康保険 | 616,800円 |

| 国民年金 | 199,320円 |

また所得税率が23%で、税金・保険料合計約191万4,500円です。

個人事業税が加算される場合、年間20万5,000円も納付が必要です。

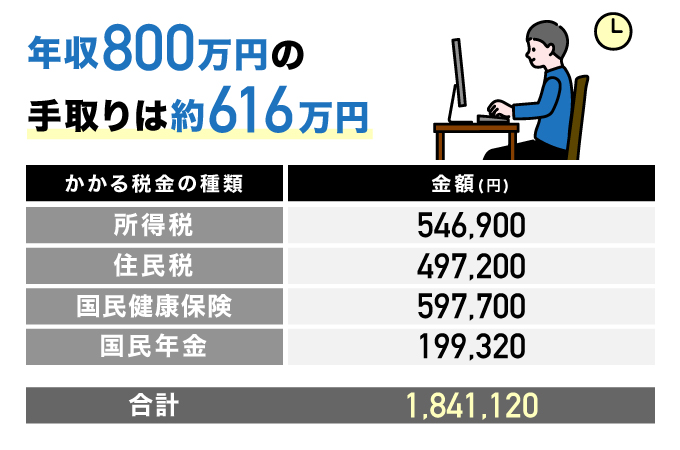

[sitecard subtitle=関連記事 url=https://freelance.web-box.co.jp/media/freelance-7-million-per-year/]年収800万円の手取り額

年収800万円のフリーランスの手取りは約571万8,580円。

内訳は所得税76万4,100円、住民税60万5,800円、国民健康保険約71万2,200円、国民年金19万9,320円。

| 税金・保険の種類 | 金額 |

|---|---|

| 所得税 | 764,100円 |

| 住民税 | 605,800円 |

| 国民健康保険 | 712,200円 |

| 国民年金 | 199,320円 |

税金・保険料合計は約228万1,420円で、さらに個人事業税を加えると約253万6,420円になります。

年間800万円超の所得者は法人化を検討しましょう。

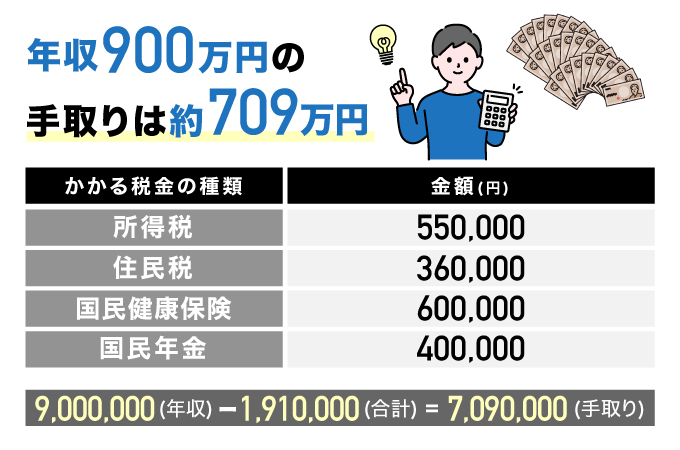

年収900万円の手取り

配偶者あり、扶養家族なしの人が年収900万円を稼いだ際の手取り額は約709万円です。

引かれる税金や保険料は、健康保険約60万円、国民年金約40万円、所得税約55万円、住民税約36万円となります。

| 税金・保険の種類 | 金額 |

|---|---|

| 所得税 | 550,000円 |

| 住民税 | 360,000円 |

| 国民健康保険 | 600,000円 |

| 国民年金 | 400,000円 |

これらの合計が191万円となるため、年収900万円からこれらを差し引くと、手取り額は約709万円です。

[sitecard subtitle=関連記事 url=https://freelance.web-box.co.jp/media/freelance-9-million/]フリーランスの将来性

フリーランスはライフスタイル多様化が影響し、将来性抜群の働き方です。

ライフスタイルの多様化で将来性は高い

近年、多様化するライフスタイルや働き方にともない、フリーランスの数は増えています。

テレワークやリモートワークの普及もあり、自分にあった働き方が選べる時代が到来しています。

少子高齢化社会で労働人口が減る中、即戦力になるフリーランスは市場価値が高まっており、スキルを持つフリーランスは今後ますます企業にとって重要な存在となるでしょう。

これからもフリーランスの将来性は高まっていくことが予想されます。

まとめ|フリーランスで年収1,000万円は目指せる!

資格や専門スキルを持つフリーランスは価値が高く、年収も高い傾向があります。

1,000万円の年収は不可能ではなく、資格取得やスキル習得の勉強を仕事と並行して進めることで、徐々に年収が上がります。

フリーランスのメリットを活かし、1,000万円年収を目指しましょう。

→横スクロールできます